Бухгалтерский и налоговый учет операций по залогу имущества. Ндс при получении залога Входной налог включают в стоимость

НДС при реализации заложенного имущества (Сибиряков Н.)

Дата размещения статьи: 27.08.2014

На сегодняшний день вопрос обложения НДС операций по реализации заложенного имущества является достаточно сложным. Поговорим о гражданско-правовых основах реализации предмета залога и попробуем разобраться, у кого (залогодателя или залогодержателя) будет облагаться НДС денежная сумма, поступившая от реализации предмета залога, а также кто является налоговым агентом при реализации заложенного имущества.

Согласно п. 1 ст. 350 ГК РФ по общему правилу реализация (продажа) заложенного имущества, на которое в соответствии со ст. 349 ГК РФ обращено взыскание, осуществляется в порядке, установленном Федеральным законом от 16.07.1998 N 102-ФЗ "Об ипотеке (залоге недвижимости)" (далее - Закон N 102-ФЗ) или Законом РФ от 29.05.1992 N 2872-1 "О залоге" (далее - Закон N 2872-1).

Обратите внимание: с 1 июля 2014 г. Федеральным законом от 21.12.2013 N 367-ФЗ "О внесении изменений в часть первую Гражданского кодекса Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации" (далее - Закон N 367-ФЗ) установлены отдельные положения по реализации заложенного имущества:

- при обращении на него взыскания в судебном порядке - ст. 350 ГК РФ;

- при обращении на него взыскания во внесудебном порядке - ст. 350.1 ГК РФ.

Порядок проведения торгов при реализации заложенного имущества, не относящегося к недвижимым вещам, определен ст. 350.2 ГК РФ.

Итак, на сегодняшний день ГК РФ предлагает определять порядок обращения взыскания на заложенное имущество в соответствии с Законом N 102-ФЗ или Законом N 2872-1.

Согласно положениям ст. ст. 56 и 59 Закона N 102-ФЗ реализация предмета залога может производиться двумя путями: путем продажи с публичных торгов или на аукционе.

Так, в Постановлении ФАС Дальневосточного округа от 02.07.2009 по делу N А73-12682/2007 сделан такой вывод: в силу положений п. 1 ст. 56 Закона N 102-ФЗ заложенное по договору об ипотеке имущество, на которое по решению суда обращено взыскание, реализуется путем продажи с публичных торгов, о чем суд имеет право дать разъяснение, если в судебных актах не указаны способ и порядок обращения взыскания на заложенное имущество.

Отличием аукциона от публичных торгов является то, что организатором торгов является пристав-исполнитель, а организатором аукциона - специализированная организация. Стороны имеют право выбрать, каким образом будет производиться реализация предмета залога - с торгов или на аукционе.

Подпунктом 4 п. 2 ст. 54 Закона N 102-ФЗ предусмотрены следующие варианты определения начальной цены реализации:

- стороны определяют ее своим соглашением;

- начальная цена устанавливается судом.

Согласно рекомендациям Президиума ВАС РФ (п. 6 Информационного письма от 15.01.1998 N 26 "Обзор практики рассмотрения споров, связанных с применением арбитражными судами норм Гражданского кодекса Российской Федерации о залоге") при наличии спора между залогодателем и залогодержателем начальная продажная цена заложенного имущества устанавливается судом исходя из рыночной цены этого имущества. Если при рассмотрении таких споров по инициативе любой из заинтересованных сторон будут представлены доказательства, свидетельствующие о том, что рыночная стоимость имущества, являющегося предметом залога, существенно отличается от его оценки, произведенной сторонами в договоре о залоге, арбитражный суд может предложить лицам, участвующим в деле, принять согласованное решение или определить начальную продажную цену такого имущества в соответствии с представленными доказательствами независимо от его оценки сторонами в договоре о залоге.

Обратите внимание: если начальная продажная цена заложенного имущества определяется на основании отчета оценщика, она устанавливается равной 80% рыночной стоимости такого имущества, определенной в отчете оценщика.

По общему правилу предмет залога не переходит в собственность залогодержателя. Однако п. 4 ст. 58 Закона N 102-ФЗ предусматривает для залогодержателя возможность оставить за собой объект недвижимости.

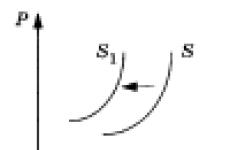

Если стороны решили, что заложенное имущество реализуется с торгов, но торги были признаны несостоявшимися, то на предмет залога могут быть объявлены повторные торги, начальная цена при которых снижается на 15% (п. 3 ст. 58 Закона N 102-ФЗ).

Если и повторные торги признаются несостоявшимися, то залогодержатель вправе оставить за собой предмет залога по цене со скидкой не более 25% от начальной цены имущества на первых торгах и зачесть в счет покупной цены свои требования, обеспеченные ипотекой (п. 4 ст. 58 Закона N 102-ФЗ).

Если залогодержатель не использует предоставленную ему законодательством возможность оставить за собой предмет залога в течение месяца после объявления повторных торгов несостоявшимися, то ипотека прекращается (п. 5 ст. 58 Закона N 102-ФЗ).

В соответствии с п. 1 ст. 28.1 Закона N 2872-1 реализация заложенного движимого имущества, на которое обращено взыскание на основании решения суда, осуществляется путем продажи на публичных торгах, проводимых в порядке, установленном законодательством РФ об исполнительном производстве.

При обращении взыскания на заложенное движимое имущество во внесудебном порядке, а также в случае, предусмотренном п. 3 ст. 24.1 Закона N 2872-1, реализация предмета залога осуществляется путем продажи на торгах, проводимых в соответствии с правилами, установленными ст. ст. 447 и 448 ГК РФ, Законом N 2872-1 и соглашением сторон (п. 2 ст. 28.1 Закона N 2872-1).

Если иное не установлено договором о залоге движимого имущества в соответствии с условиями, предусмотренными п. 4 ст. 28.1 Закона N 2872-1, ценные бумаги, обращающиеся на организованном рынке ценных бумаг, подлежат продаже на организованных торгах.

Согласно п. 3 ст. 28.1 Закона N 2872-1 в договоре о залоге движимого имущества, который предусматривает внесудебный порядок обращения взыскания на заложенное движимое имущество и сторонами которого являются юридические лица и (или) индивидуальные предприниматели, в обеспечение обязательств, связанных с предпринимательской деятельностью, стороны также могут указать один способ или несколько способов реализации предмета залога, в том числе предусмотреть следующие положения:

1) оставление за собой предмета залога залогодержателем;

2) продажа предмета залога третьему лицу залогодержателем или комиссионером, действующим на основании заключенного между ним и залогодержателем договора комиссии.

Исключение из Единого государственного реестра индивидуальных предпринимателей физического лица, заключившего договор о залоге, содержащий предусмотренные выше положения, не влечет за собой прекращения договора о залоге в соответствующей части, что следует из п. 4 ст. 28.1 Закона N 2872-1.

На основании п. 5 ст. 28.1 Закона N 2872-1 при обращении взыскания на заложенное движимое имущество в порядке, установленном п. п. 3 и 4 ст. 28.1 Закона N 2872-1, залогодержатель оставляет за собой заложенное движимое имущество или продает третьему лицу (в том числе путем привлечения комиссионера) по цене, равной его рыночной стоимости или превышающей ее.

Залогодержатель оставляет за собой ценные бумаги, находящиеся в залоге и обращающиеся на организованном рынке ценных бумаг, по цене, которая указана или порядок определения которой указан в договоре о залоге, либо, если цена или порядок ее определения в договоре о залоге не установлены, по цене, определяемой на основании отчета об оценке ценных бумаг.

Право собственности на предмет залога, оставленный за собой залогодержателем, переходит к нему в момент передачи ему предмета залога или, если предмет залога к моменту направления залогодержателем залогодателю уведомления об обращении взыскания на предмет залога находится у залогодержателя, в момент получения залогодателем данного уведомления при условии, что законом не установлен иной момент возникновения права собственности на этот вид движимого имущества.

В случае если предметом залога являются имущественные права, они переходят к залогодержателю в момент получения залогодателем уведомления об оставлении заложенного имущества за залогодержателем при условии, что федеральным законом не установлен иной момент перехода прав на данный вид имущества.

В п. 6 ст. 28.1 Закона N 2872-1 указано, что залогодержатель в целях реализации заложенного движимого имущества способами, приведенными в п. п. 2 - 4 ст. 28.1 Закона N 2872-1, вправе заключать от своего имени все необходимые для этого и соответствующие его правоспособности сделки, в том числе с организатором торгов и оценщиком, а также подписывать все необходимые для реализации заложенного движимого имущества документы, включая акты приема-передачи, передаточные распоряжения. Кроме того, согласно данному пункту сумма вознаграждения организатора торгов или комиссионера, не превышающая 3% суммы, вырученной от реализации заложенного движимого имущества, удерживается залогодержателем из указанной суммы.

Если вознаграждение организатора торгов или комиссионера превышает 3% суммы, вырученной от реализации заложенного движимого имущества, разница между вознаграждением, предусмотренным договором, заключенным с организатором торгов или комиссионером, и 3% от указанной суммы не подлежит возмещению за счет стоимости заложенного движимого имущества и выплачивается за счет залогодержателя.

Если заложенное имущество не было реализовано путем продажи на торгах в соответствии с Законом N 2872-1, оплата услуг организатора торгов осуществляется за счет залогодержателя, оставившего за собой предмет залога, или, в случае если залогодержатель не воспользовался правом оставить за собой предмет залога, за счет залогодателя.

Согласно п. 7 ст. 28.1 Закона N 2872-1 в некоторых случаях реализация заложенного имущества может быть отсрочена. При этом:

- отсрочка предоставляется в случае удовлетворения требования залогодержателя за счет заложенного движимого имущества на основании решения суда;

- отсрочка предоставляется судом;

- отсрочка предоставляется по просьбе залогодателя при наличии у него уважительных причин;

- отсрочка от продажи с публичных торгов возможна на срок до одного года;

- отсрочка не затрагивает права и обязанности сторон по обязательству, обеспеченному залогом этого имущества, и не освобождает должника от возмещения возросших за время отсрочки убытков кредитора и неустойки;

- сумма требований залогодержателя, подлежащих удовлетворению из стоимости заложенного движимого имущества на момент истечения отсрочки, не должна превышать стоимости заложенного движимого имущества по оценке, указанной в договоре о залоге;

- отсрочка не допускается, если может повлечь за собой существенное увеличение риска утраты или гибели, риск значительного снижения цены предмета залога по сравнению с начальной продажной ценой предмета залога либо существенное ухудшение финансового положения залогодержателя.

В соответствии с п. 8 ст. 28.1 Закона N 2872-1 если обращение взыскания на заложенное движимое имущество осуществляется во внесудебном порядке, то стороны могут установить срок, в течение которого со дня, указанного в п. 6 ст. 24.1 Закона N 2872-1, должна быть осуществлена реализация заложенного движимого имущества. Если соглашением залогодателя с залогодержателем такой срок не установлен, то реализация заложенного движимого имущества должна быть осуществлена в разумный срок. В случае если предмет залога был реализован по истечении указанного срока, залогодатель вправе требовать возмещения убытков.

Согласно п. 9 ст. 28.1 Закона N 2872-1, если в соответствии с договором о залоге, содержащим условие об обращении взыскания на заложенное движимое имущество во внесудебном порядке, реализация предмета залога осуществляется путем продажи его залогодержателем третьему лицу, залогодержатель направляет залогодателю заверенную им копию заключенного с третьим лицом договора купли-продажи.

Если же при обращении взыскания на заложенное движимое имущество в соответствии с договором о залоге, содержащим условие об обращении взыскания на заложенное движимое имущество во внесудебном порядке, реализация предмета залога не была осуществлена в срок, установленный в соответствии с п. 5 ст. 24.1 Закона N 2872-1, залогодержатель вправе потребовать обращения взыскания на заложенное движимое имущество в судебном порядке (п. 10 ст. 28.1 Закона N 2872-1).

В случае если сумма, вырученная при реализации заложенного движимого имущества, недостаточна для покрытия требования залогодержателя, он имеет право (при отсутствии иного указания в законе или договоре) получить недостающую сумму из прочего имущества должника, не пользуясь преимуществом, основанным на залоге (п. 11 ст. 28.1 Закона N 2872-1).

Если же сумма, вырученная при реализации заложенного движимого имущества, или цена, по которой залогодержатель оставил за собой заложенное движимое имущество, превышает размер обеспеченного залогом требования залогодержателя, разница возвращается залогодателю. Такая разница должна быть возвращена в срок, установленный соглашением между залогодателем и залогодержателем, либо, если такой срок не установлен, в течение 10 дней с даты, когда цена за реализуемое заложенное движимое имущество должна быть уплачена покупателем, или с даты, когда залогодержатель приобрел право собственности на заложенное движимое имущество. При обращении взыскания на заложенное движимое имущество во внесудебном порядке ответственность за возвращение указанной разницы несет перед залогодателем залогодержатель (п. 12 ст. 28.1 Закона N 2872-1).

Замечу, что п. п. 11 и 12 ст. 28.1 Закона N 2872-1 дублируют положения п. п. 3 и 4 ст. 350 ГК РФ.

Следует обратить внимание на то, что порядок реализации заложенного движимого имущества на торгах сегодня определен ст. 28.2 Закона N 2872-1. Реализация заложенного движимого имущества по договору комиссии предусмотрена ст. 28.4 данного Закона.

В соответствии с пп. 1 п. 1 ст. 146 НК РФ реализация предметов залога на территории РФ признается объектом налогообложения по НДС.

Если условиями договора залога определено, что предмет залога передается залогодержателю, то в момент передачи заложенного имущества у залогодателя объекта по НДС не возникает. Объясню почему.

Согласно п. 1 ст. 39 НК РФ реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

То есть под реализацией имущества в целях обложения НДС понимается не что иное, как переход права собственности на это имущество к другому лицу как на платной, так и безвозмездной основе.

Попробуем разобраться, происходит ли реализация (смена собственника) в момент передачи заложенного имущества.

В п. 1 ст. 341 ГК РФ указано, что право залога возникает с момента заключения договора о залоге, а в отношении залога имущества, которое подлежит передаче залогодержателю, - с момента передачи этого имущества, если иное не предусмотрено договором о залоге.

Право залога на товары в обороте возникает в соответствии с правилами п. 2 ст. 357 ГК РФ.

Согласно ст. 334 ГК РФ сторонами по договору залога выступают залогодатель и залогодержатель. Причем из текста статьи следует, что залогодержатель - это кредитор, который имеет право получить удовлетворение из стоимости заложенного имущества, а залогодатель - лицо, которому принадлежит данное имущество на праве собственности. С момента передачи залогодержателю заложенного имущества у последнего возникает право залога, а не право собственности на предмет залога.

Иначе говоря, даже в том случае, если имущество выступает закладом, право собственности на это имущество к залогодержателю не переходит.

Таким образом, в момент передачи залогового имущества залогодержателю не происходит смены собственника, то есть нет реализации и, соответственно, операция по передаче этого имущества не является объектом налогообложения по НДС.

Аналогичные выводы делают и суды. Так, в Постановлении ФАС Уральского округа от 29.06.2010 по делу N Ф09-3980/10-С3 отмечено, что предоставление имущества в залог в обеспечение обязательств перед кредитором другого лица не содержат очевидных признаков, прямо соответствующих определенному налоговым законодательством понятию реализации услуг.

Следовательно, исходя из положений, предусмотренных ст. ст. 38, 39, пп. 1 п. 1 ст. 146 НК РФ, заключение договора залога не отвечает понятию объекта обложения НДС, поскольку в рамках отношений залога не происходит фактического движения стоимости и отсутствует факт реализации.

Если же заложенное имущество реализуется залогодержателем, то такая операция представляет собой объект обложения НДС, но только у собственника предмета залога.

Данная позиция подтверждается и судебными органами (Постановления ФАС Поволжского округа от 09.02.2007 по делу N А65-13250/2006-СА1-29, от 03.05.2006 по делу N А06-5894У/4-5/05).

Обратите внимание: в ст. ст. 334, 341 ГК РФ с 1 июля 2014 г. внесены изменения Законом N 367-ФЗ, которые в рамках рассматриваемой нами ситуации не меняют вышеизложенной позиции.

Фактически НДС возникает у залогодателя в момент реализации заложенного имущества, то есть тогда, когда обязательство, обеспеченное залогом, не выполнено, на предмет залога обращено взыскание и он реализован.

Реализация предмета залога, напомню, может осуществляться путем продажи с публичных торгов или на аукционе.

Если торги признаются несостоявшимися, залогодержатель может оставить заложенное имущество у себя. Такая ситуация связана с переходом права собственности на заложенное имущество от залогодателя к залогодержателю, следовательно, НДС также начисляется.

Операция по реализации предмета залога с публичных торгов является объектом обложения НДС при соблюдении двух условий:

1) залогодатель является плательщиком НДС;

2) предмет залога является товаром для целей налогообложения.

Налоговая база по НДС при реализации предметов залога исчисляется по правилам п. 2 ст. 154 НК РФ, согласно которой при передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства налоговая база по НДС определяется исходя из рыночной цены предмета залога.

Следовательно, если реализация предмета залога происходит по цене выше или ниже рыночной, то НДС начисляется именно с рыночной цены.

Правила определения рыночных цен установлены ст. 105.3 НК РФ.

В отношении обложения НДС при реализации предметов залога нужно отметить еще один момент.

Согласно ст. 149 НК РФ не подлежат налогообложению (освобождаются от налогообложения) на территории РФ некоторые операции по реализации (например, ценных бумаг, долей в уставном капитале, иного имущества, реализация которого не облагается НДС), а к некоторым из них применяются различные виды ставок, а именно 0%, 10% и 18%.

В связи с этим по операциям с залоговым имуществом могут возникать случаи, когда предмет залога облагается налогом по ставке 10% и 18% или оно вообще освобождено от НДС.

Если предметом залога выступает имущество, реализация, которого на территории РФ не подлежит налогообложению, то при реализации данного имущества НДС не начисляется.

Если реализуется предмет залога, принадлежащий на праве собственности организации, не являющейся плательщиком НДС (или физическому лицу), то с операции по реализации заложенного имущества НДС также не начисляется.

Итак, при реализации предмета залога НДС необходимо начислять, но только при продаже предмета залога с торгов или при передаче его залогодержателю в собственность. Так как залогодержатель не является собственником предмета залога, то у него объекта налогообложения не возникает. Налогооблагаемая операция имеет место именно у залогодателя.

Вместе с тем сам залогодатель налог не исчисляет и не уплачивает: эту обязанность за него исполняет налоговый агент, которым в соответствии с п. 4 ст. 161 НК РФ является специализированная организация, уполномоченная осуществлять реализацию указанного имущества. Ведь согласно п. 1 ст. 28.1 Закона N 2872-1 реализация заложенного движимого имущества, на которое обращено взыскание на основании решения суда, осуществляется путем продажи на публичных торгах, проводимых в порядке, установленном законодательством РФ об исполнительном производстве.

Согласно п. 1 ст. 89 Федерального закона от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" (далее - Закон N 229-ФЗ) реализация на торгах имущества должника, в том числе имущественных прав, производится организацией или лицом, имеющими в соответствии с законодательством РФ право проводить торги по соответствующему виду имущества.

Кроме того, в соответствии с п. 1 ст. 87 Закона N 229-ФЗ реализация имущества должника осуществляется путем его продажи специализированными организациями, привлекаемыми в порядке, установленном Правительством РФ.

Следовательно, налоговым агентом при реализации предметов залога выступает специализированная организация - организатор торгов (Письмо Минфина России от 01.11.2012 N 03-07-11/473).

Напомню: согласно ст. 24 НК РФ налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ.

Причем по общему правилу, закрепленному п. 2 ст. 24 НК РФ, налоговые агенты наделяются теми же правами, что и сами налогоплательщики. Наряду с правами налоговые агенты исполняют обязанности, состав которых установлен п. п. 3 - 3.1 ст. 24 НК РФ.

За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством РФ.

Так как на основании п. 4 ст. 161 НК РФ организатор торгов по продаже заложенного имущества признается налоговым агентом, он должен определить налоговую базу, исчислить сумму налога и заплатить НДС в бюджет.

Налоговая база определяется налоговым агентом исходя из рыночной стоимости предмета залога.

В целях налогообложения рыночной ценой признается цена товаров (работ, услуг), применяемая между сторонами договора, не признаваемыми взаимозависимыми лицами. Критерии признания лиц взаимозависимыми определены в ст. 105.1 НК РФ.

Обложение налогом производится по ставке 10% или 18%. Так как товары, облагаемые налогом по пониженной ставке, редко выступают предметом залога, обычно используется общая ставка налога 18%.

Налоговый агент, как и обычный налогоплательщик, должен выставить счет-фактуру. При этом, на мой взгляд, он должен руководствоваться общим сроком, предусмотренным законом, - не позднее пяти календарных дней с момента отгрузки товара или получения предварительной оплаты.

Форма счета-фактуры, применяемого при расчетах по НДС, и порядок его заполнения утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость".

Выписывается счет-фактура налоговым агентом в двух экземплярах: один передается на руки покупателю заложенного имущества, а другой регистрируется налоговым агентом в своей книге продаж и подшивается в журнал учета выставленных счетов-фактур.

При уплате налога в бюджет налоговый агент руководствуется общим правилом уплаты налога, установленным п. 1 ст. 174 НК РФ: НДС перечисляется в бюджет равными долями не позднее 20-го числа каждого из трех месяцев, следующих за налоговым периодом, в котором предмет залога был реализован, а сумма налога исчислена налоговым агентом и удержана у залогодателя.

Обратите внимание: налоговый агент, реализующий предмет залога, не вправе воспользоваться налоговым вычетом по сумме "агентского" налога, уплаченного им в бюджет (п. 3 ст. 171 НК РФ).

Следует отметить еще один момент: согласно п. 4.1 ст. 161 НК РФ при реализации на территории РФ имущества и (или) имущественных прав должников, признанных в соответствии с законодательством РФ банкротами, налоговую базу определяют налоговые агенты, которыми признаются покупатели указанного имущества и (или) имущественных прав, за исключением физических лиц, не являющихся индивидуальными предпринимателями.

В этом случае налоговая база определяется налоговым агентом отдельно по каждой операции по реализации указанного имущества и рассчитывается как сумма дохода от реализации этого имущества с учетом налога. Налоговый агент обязан исчислить соответствующую сумму налога расчетным методом, удержать ее из выплачиваемых доходов и уплатить в бюджет.

В Письме Минфина России от 31.10.2013 N 03-07-11/46604 указано, что обязанность по исчислению суммы НДС у покупателей - налоговых агентов возникает при перечислении ими денежных средств в оплату приобретаемого имущества. При этом на основании ст. 174 НК РФ уплату налога в бюджет следует производить по итогам каждого налогового периода исходя из суммы налога, исчисленной за истекший налоговый период, равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Согласно п. 3 ст. 171 НК РФ суммы налога, уплаченные в соответствии со ст. 173 НК РФ покупателями - налоговыми агентами, подлежат вычетам. В соответствии с п. 1 ст. 172 НК РФ данные суммы подлежат вычетам при наличии документов, подтверждающих уплату налога в бюджет покупателем имущества в качестве налогового агента.

В связи с этим, как отмечает Минфин, в случае перечисления должнику покупателем стоимости имущества без уплаты налога в бюджет данные суммы у покупателя вычету не подлежат.

Одновременно Минфин обращает внимание на то, что с принятием Постановления Пленума ВАС РФ от 25.01.2013 N 11 "Об уплате налога на добавленную стоимость при реализации имущества должника, признанного банкротом" его позиция не изменилась.

В указанном Постановлении ВАС РФ отмечено, что НДС в отношении операций по реализации имущества (в том числе предмета залога) должника, признанного банкротом, исчисляется должником как налогоплательщиком по итогам налогового периода и уплачивается в сроки, установленные п. 1 ст. 174 НК РФ.

Цена, по которой имущество должника было реализовано, подлежит перечислению полностью (без удержания НДС) покупателем имущества должнику или организатору торгов, а также организатором торгов - должнику. Далее эта сумма распределяется по правилам ст. ст. 134 и 138 Федерального закона от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)".

Во вторник банкиры одержали принципиальную победу над Федеральной налоговой службой в Высшем арбитражном суде. В банка «Таврический» и МИ ФНС №4 об уплате НДС при реализации полученных по невозвратным кредитам залогов президиум ВАС РФ встал на сторону банкиров. Фактически судьи признали необходимость реализации банками массы залогов кризисным форс-мажором и дали банкам неограниченные во времени льготы на уплату НДС по таким операциям, сообщает газета «Коммерсантъ» .

Коммерческий банк «Таврический» предоставил кредит обществу. Так как, кредит не был возвращен, организация передала банку имущество. Причем стоимость объекта недвижимости была принята на счет «Внеоборотные запасы» с учетом НДС (без выделения суммы НДС на иные счета). В дальнейшем КБ «Таврический» реализовал предмет залога. Расчет НДС при реализации имущества банк осуществил на основании п. 3 ст. 154 НК РФ, согласно которому при реализации имущества, подлежащего учету по стоимости с учетом уплаченного НДС, налоговая база определена в виде разницы между стоимостью реализованного имущества и ценой, отраженной на счете бухгалтерского учета «Внеоборотные запасы».

Но налоговая инспекция и ФАС Северо-Западного округа, который поддержал ее позицию, подчеркнули, что банки, применяющие для целей исчисления НДС п. 5 ст. 170 НК РФ, не вправе относить суммы названного налога на увеличение стоимости имущества. Они должны включать их в расходы по налогу на прибыль в момент реализации имущества. Установленный названным пунктом порядок учета и уплаты налога на добавленную стоимость применяется как в отношении имущества, используемого для осуществления банковской деятельности, так и предназначенного для продажи.

Общество не согласилось с такими выводами и обратилось с жалобой в ВАС РФ. Высшие арбитры, изучив материал дела, приняли решение передать дело на пересмотр. Заседание президиума ВАС РФ состоится 31 января 2012 года.

Коллегия судей сделала ссылку на Федеральный закон от 19.07.2011 г. № 245-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах». Закон внес изменения, а именно п. 2 ст. 170 НК РФ дополнен подп. 5, согласно которому предъявленные налогоплательщику суммы НДС учитываются в стоимости приобретенных ТМЦ в случае приобретения банками, применяющими порядок учета названного налога, предусмотренный п. 5 указанной статьи, основных средств (товаров), которые в дальнейшем реализуются банками до начала использования для осуществления банковских операций, для сдачи в аренду или до введения в эксплуатацию.

Таким образом, особенности учета банками НДС, уплачиваемого при приобретении товаров, указаны в ст. 170 НК РФ и допускают различное толкование содержащихся в ней норм, что усматривается из судебных актов по данной категории споров.

Обеспечительный платеж - с НДС или без: аргументы за обложение налогом

Обеспечительный платеж - с НДС или без? В тех случаях, когда стороны (одна или обе) договора, устанавливающего обеспечительный платеж, работают на ОСН, начисление НДС на обеспечительный платеж можно рассматривать как обязанность налогоплательщика (стороны договора, работающей на ОСН), поскольку:

- Поставщик (управомоченная сторона в части денежных обязательств) должен исчислять НДС с сумм, полученных в счет предстоящих поставок товара (п. 1 ст. 168 НК РФ). Если НДС был начислен, то затем его можно принять к вычету по аналогии с НДС с авансов полученных.

- Покупатель (обязанная сторона в части денежных обязательств) вправе принять НДС к вычету по сумме обеспечительного платежа на основании счета-фактуры от поставщика.

Когда платеж возвращается поставщиком, НДС подлежит восстановлению. Об этом позволяют говорить нормы подп. 3 п. 3 ст. 170 НК РФ, в которых опять же сказано о предстоящих поставках товаров. - Обеспечительный платеж можно считать суммой, иначе связанной с оплатой реализованных товаров (в контексте положений подп. 2 п. 1 ст. 162 НК РФ), и, соответственно, облагать НДС.

Казалось бы, положения НК РФ свидетельствуют о необходимости произведения указанных операций с НДС и отражении их в учете. Но есть и альтернативная точка зрения на этот счет.

Платеж не облагается НДС в 2018 году: аргументы в пользу позиции

Точка зрения, согласно которой обеспечительный платеж не облагается НДС - в 2018 году бизнесмены вполне могут ее придерживаться - базируется на следующих аргументах:

- НДС — это налог, начисляемый на доходы, полученные в рамках общей системы налогообложения. К таким доходам не относятся те, что представлены залогом или задатком, которые используются в качестве обеспечения по обязательствам (подп. 2 п. 1 ст. 251 НК РФ).

В свою очередь, Минфин фактически рассматривает обеспечительный платеж как разновидность залога (письмо Минфина от 24.03.2017 № 03-03-07/17197). - Обеспечительный платеж правомерно не рассматривать как способ расчетов (и соответственно, источник дохода налогоплательщика), если его сумма подлежит возврату при надлежащем выполнении сторонами договора предусмотренных обязательств (постановление ФАС Московского округа от 22.10.2013 по делу № А40-136345/12).

- Правомерно говорить о том, что обеспечительный платеж наделен конкретной функцией, гарантийной, и его применение осуществляется не в целях обеспечения расчетов сторон (постановление ФАС Московского округа от 27.04.2011 № КА-А40/3679-11).

Резюмируя изложенные выше подходы, можно сделать вывод, что обложение обеспечительного платежа НДС должно осуществляться, если данный платеж выполняет функцию не только обеспечения, но и оплаты. Либо есть довольно серьезные основания полагать, что платеж будет зачтен в оплату.

В свою очередь, если четко определена функция обеспечительного платежа только как гарантии или залога, НДС такой платеж в момент получения можно не облагать.

Не знаете свои права?

Пример

ООО «Василек» арендует офис в бизнес-центре ООО «Колокольчик». По стандартному договору ООО «Колокольчик» арендатор при заключении долгосрочного договора вносит следующие обеспечительные платежи:

- плату за последний месяц аренды (определяется исходя из условий договора);

- залоговую сумму на возможный ремонт помещения после съезда оттуда арендатора.

ООО «Василек» оплатило оба платежа 01.02.2018.

Бухгалтер ООО «Колокольчик» при отражении платежей на счетах учета рассуждает следующим образом:

- Плата за последний месяц аренды, по сути, аванс. Вероятность того, что ООО «Василек» будет пользоваться офисом в течение всего срока аренды достаточно высока. Таким образом, хотя в договоре этот платеж и назван обеспечительным, его следует рассматривать как аванс и облагать НДС.

- В отношении залоговой суммы на возможный ремонт нет уверенности, что она будет использована. Деловая практика самого ООО «Колокольчик» показывает, что в подавляющем большинстве случаев данный платеж в полном объеме возвращается арендатору по истечении срока договора аренды. Кроме того, данный платеж не является частью арендной платы по договору, а выступает именно гарантией, поэтому по данному платежу можно не начислять НДС.

Обложение обеспечительного платежа НДС: проводки

Условимся, что покупатель перечислил продавцу обеспечительный платеж, который в дальнейшем будет зачтен в счет оплаты поставленных товаров (услуг). В этом случае будут сформированы проводки:

- На стороне продавца:

- Дт 51 Кт 76 («Обеспечительные платежи») — получен платеж от покупателя;

- Дт 76АВ Кт 68 — начислен НДС на сумму платежа;

- Дт 62 Кт 90 — отражена выручка за всю партию поставленных товаров;

- Дт 76 («Обеспечительные платежи») Кт 62 — обеспечительный платеж зачтен в качестве платы за товары;

- Дт 90 Кт 68 — начислен НДС на выручку;

- Дт 68 Кт 76АВ — принят к вычету НДС, который был ранее начислен на сумму обеспечительного платежа.

- На стороне покупателя:

- Дт 76 («Обеспечительные платежи») Кт 51 — при переводе платежа;

- Дт 41 Кт 60 («Поставки») — получены товары от поставщика (сумма без НДС);

- Дт 19 или Кт 60 («Поставки») — учтен НДС по полученным товарам;

- Дт 68 Кт 19 — НДС по полученным товарам принят к вычету;

- Дт 60 («Поставки») Кт 76 («Обеспечительные платежи») — зачтен в оплату обеспечительный платеж.

Облагается ли НДС обеспечительный платеж, определяется тем, что будет далее происходить с платежом. Если по условиям сделки платеж будет зачтен в счет оплаты, его следует облагать НДС по аналогии с полученными предоплатами. Если же обеспечительный платеж возвращается покупателю после исполнения гарантийной функции, то НДС его можно не облагать.

Исключением будет ситуация, когда платеж зачитывается в счет оплаты в результате изменившихся условий (например, финансовых проблем у покупателя). В этом случае на зачитываемую сумму составляется отдельный документ (например, акт о зачете), и сумма обеспечительного платежа становится облагаемой НДС на дату оформления зачета.

Облагается ли залог НДС? Залог принят в качестве обеспечения исполнения заказчиком по договору подряда обязанности по возврату используемого при выполнении работ материала.

Ответ

Передача имущества в залог НДС не облагается, т.к. не признается реализацией.

Подробно об этом см. материалы в обосновании.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» .

1. Ситуация: Как залогодателю учесть передачу имущества в залог при расчете налога на прибыль и НДС

«При расчете налога на прибыль передача имущества в залог расходом не признается ().

При передаче имущества в залог право собственности на него к залогодержателю не переходит (ст. , ГК РФ). То есть реализация товаров (работ, услуг, имущественных прав) в данном случае отсутствует. Следовательно, у организации, выдавшей залог, объект обложения НДС не возникает* ().

Залогодатель или залогодержатель (в зависимости от того, у кого остается предмет залога) должен застраховать предмет залога (за счет залогодателя) и обеспечить ему сохранность (если иное не предусмотрено законом или договором) (). О налоговом учете расходов на страхование имущества (в т. ч. передаваемого в залог) см. Как отразить в бухучете и при налогообложении расходы по страхованию имущества».

«ОСНО: исполнение обязательства за счет залога

Если залогодатель не исполнил обязательства, обеспеченные залогом, залогодержатель вправе продать заложенное имущество. Поскольку до продажи заложенного имущества его собственником остается залогодатель, доходы от реализации предмета залога возникают именно у него (). У залогодержателя таких доходов не будет.

Сумму затрат, связанных с реализацией заложенного имущества, включите в состав прочих расходов (). При этом такие расходы должны соответствовать критериям Налогового кодекса РФ. Сумму, полученную в качестве возмещения расходов на реализацию предмета залога от залогодателя, нужно включить в состав внереализационных доходов ().

При реализации предмета залога из-за неисполнения обеспеченного залогом обязательства объекта обложения НДС у залогодержателя не возникает (за исключением ломбардов) ( , ). В данном случае НДС обязан начислить залогодатель* (). Связано это с тем, что именно за ним сохраняется право собственности на предмет залога (вплоть до момента его реализации) (ст. , ГК РФ).

РЕАЛИЗАЦИЯ ЗАЛОГА: ЦЕНА С НДС ИЛИ БЕЗ

Ю. МИРОНЕНКО

При обращении взыскания на заложенное имущество перед взыскателями и Федеральной службой судебных приставов нередко встает вопрос о том, каким образом следует исчислять налог на добавленную стоимость при реализации предмета залога с публичных торгов. Зачастую в судебных решениях об обращении взыскания на имущество при установлении начальной продажной цены реализации не указывается порядок исчисления НДС, что в ряде случаев приводит к невозможности принудительного исполнения судебного акта.

В соответствии с п. 4 ст. 161 НК РФ НДС подлежит уплате при реализации на территории Российской Федерации имущества, реализуемого по решению суда. В этом случае налоговыми агентами признаются органы, организации или индивидуальные предприниматели, уполномоченные осуществлять реализацию указанного имущества.

При реализации с публичных торгов имущества должника, не являющегося предметом залога, оценка стоимости производится в соответствии с положениями Федерального закона от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" судебным приставом-исполнителем либо независимым оценщиком с указанием в случае необходимости на размер подлежащего уплате в бюджет налога. При реализации с торгов заложенного имущества начальная продажная цена в соответствии со ст. 28.1 Закона от 29.05.1992 N 2872-1 "О залоге" и ст. 54 Федерального закона от 16.07.1998 N 102-ФЗ "Об ипотеке (залоге недвижимости)" определяется решением суда. При определении начальной продажной цены суд берет за основу либо стоимость предмета залога, указанную в договоре залога, либо рыночную стоимость предмета залога на дату вынесения судебного решения, установленную по результатам независимого оценщика.

Вопрос о необходимости включения в решение суда сведений об НДС следует решать до вынесения судебного акта об обращении взыскания. Во избежание проблем при обращении взыскания сведения об НДС можно включить в договор о залоге (ипотеки). Надо учесть позицию Девятого арбитражного апелляционного суда, который в Постановлении от 04.06.2010 N 09АП-11330/2010-ГК отметил, что если договором о залоге не указано на наличие либо отсутствие суммы НДС в стоимости заложенного имущества, то отсутствие указания на НДС в решении суда об обращении взыскания не противоречит действующему законодательству.

ФАС ДО в Постановлении от 02.04.2003 N Ф03-А51/03-2/480 указывает, что судебный пристав-исполнитель при исполнении судебного акта также не обязан самостоятельно исчислять налог на добавленную стоимость.

Таким образом, размер подлежащего уплате в бюджет налога при реализации предмета залога может быть установлен только судебным актом по заявлению взыскателя.

В то же время ФАС УО в Постановлении от 04.02.2002 N Ф09-63/02-ГК пришел к выводу, что рыночная реализационная стоимость имущества должна включать в себя налог на добавленную стоимость. В силу ст. 52 Закона N 119-ФЗ оценка имущества должника производится судебным приставом-исполнителем по рыночным ценам, действующим на день исполнения исполнительного документа. Реализация арестованного имущества по ценам без учета НДС, а также передача имущества взыскателю в счет погашения имеющейся задолженности (п. 4 ст. 54 Закона N 119-ФЗ) по заниженным на сумму НДС ценам является нарушением права должника на реализацию имущества по надлежащей цене.

При этом суд пришел к выводу, что, поскольку ст. 149 НК РФ устанавливает исчерпывающий перечень операций, освобождаемых от налога на добавленную стоимость, но реализация арестованного имущества в него не входит, судебный пристав-исполнитель не вправе был исключать НДС из реализационной рыночной стоимости имущества.

Несмотря на то что в судебных решениях, как правило, начальная продажная цена указывается без НДС, существует судебная практика, когда вопрос исчисления НДС при установлении начальной продажной цены находит свое отражение в судебном акте. Так, Арбитражный суд Ханты-Мансийского автономного округа в решении от 14.10.1999 N 1044-Г/99, Арбитражный суд г. Москвы в решении от 06.12.2005 N А40-12048/05-47-80 при обращении взыскания на имущество установили начальную продажную цену и указали, что цена определена без учета НДС. В решениях Арбитражного суда г. Москвы от 23.06.2008 N А40-1836/08-42-19, от 13.03.2008 N А40-62324/07-52-563, от 20.03.2008 N А40-60005/07-52-539 при обращении взыскания на заложенное имущество начальная продажная цена была определена с учетом НДС.

Однозначного мнения о том, как определить размер НДС, не установленный судебным решением, не существует. Например, ФАС ПО в Постановлении от 11.12.2009 N А57-5999/2009 пришел к выводу, что суд не вправе давать разъяснения, включает ли НДС сумма начальной продажной цены, установленная решением суда первой инстанции. Разъяснив, что в решении суда размер начальной продажной цены заложенного имущества установлен без учета НДС, суд тем самым увеличил начальную продажную цену на 18% и изменил решение суда первой инстанции, что запрещено ч. 1 ст. 179 АПК РФ. Из данного судебного акта можно сделать вывод, что, если в решении суда первой инстанции не указан НДС, установить его размер путем подачи заявления о разъяснении решения суда в порядке ст. 179 АПК РФ невозможно.

Таким образом, при заключении договора залога с залогодателем, который является плательщиком НДС, будущему залогодержателю следует заранее оценить необходимость отражения НДС при определении в договоре залога стоимости закладываемого имущества, а в случае обращения взыскания на предмет залога предпринять все меры к тому, чтобы вопрос об НДС был отражен в вынесенном судом решении об обращении взыскания.

Наша компания оказывает помощь по написанию курсовых и дипломных работ, а также магистерских диссертаций по предмету Гражданское право, предлагаем вам воспользоваться нашими услугами. На все работы дается гарантия.