Зарабатывать на биржевом рынке. Зарабатываем на бирже: как заработать на бирже новичку дома. Облигации государственного займа

Поскольку при попытке заработать на рынке Форекс (Forex) у большинства новичков (да и не только) возникают много вопросов, а так же недопонимание того, как все таки правильно торговать. То все же лучший способ перенять опыт и научиться самому — это привести реальный пример торговли и заработка .

Сразу хочу сказать, что на Форекс зарабатывать можно , поэтому не слушайте тех, кто утверждает обратное. Как правило, это люди, которые либо используют неэффективные стратегии, либо вовсе торгуют без каких-либо стратегий и правил.

Разумеется, чтобы заработать на бирже Forex придется немного потрудиться, поскольку бесплатная халява бывает только в мышеловке. Но на самом деле зарабатывать не так уж и сложно, а даже просто — только нужно выработать правила и всегда следовать им.

Сколько реально заработать на Форекс?

Научившись правильно торговать на Форекс и набравшись практического опыта, вы сможете выйти на ежедневный доход от 50$ до 500$ и даже больше!

Из данной статьи вы также узнаете:

- Как работает рынок Форекс?

- Какие стратегии использую я для того, чтобы успешно зарабатывать?

- Как быстро научиться торговать на Форекс и зарабатывать деньги?

1. Мой личный опыт заработка на бирже Форекс

Сначала, думаю будет полезным для вас, если я коротенько поделюсь с вами своей историей: как я начал зарабатывать на Форекс. Очень надеюсь, что из нее вы вынесете совершенные мною ошибки и избежите их повторения.Я много чем занимался в жизни, но одним из любимых занятий по-прежнему остается Форекс. Данным видом деятельности я занимаюсь уже более 5 лет .

Первый раз услышал о Форексе, еще обучаясь в университете. Меня как то сразу понравилась идея не выходя из дома зарабатывать деньги, торгуя на финансовых рынках.

Очень много свободного времени проводил над тем, чтобы научиться заработать: пробовал различные стратегии, читал книги профессиональных трейдеров, узнавал о важности эмоционального контроля и т.д.

В начале пробовал торговать на демо-счете — получалось очень даже успешно. Будучи полностью уверенным в том, что сейчас начну «грести» деньги лопатой, перешел на реальный счет. За первый вечер заработал уже что-то около 50-75$ . Сказать, что был безумно рад — это сказать ничего!

Но в течение 2-х следующих дней исключительно по своей вине потерял весь свой депозит. Это произошло потому, что потерял чувство реальности, эмоции взяли вверх на разумом и торговля откровенно превратилась в казино. Пытаясь отыграться, проиграл все.

Уверен, что многие новички, которые только начинали, знакомы с данной ситуацией и проходили через нее. По статистике 97% всех новых трейдеров сливают свой первый депозит и это вполне естественно, так как в основном они все вначале торгуют без стратегии и правил.

Наглядная ситуация, что зарабатывать на Форексе не так и сложно!

Давайте представим, что вы открыли торговый счет на 10 000 рублей . В каждой сделке вы рискуете только 5% от депозита, т.е. 500 рублями (стоп-лосс). Вы также рассчитываете на прибыль в 500 рублей (тейк-профит).То есть исхода сделки только : либо вы зарабатываете 500 руб., либо теряете 500 руб. При этом общий и одновременный риск никогда не должен превышать 5%.

Допустим вы используете стратегию, которая дает 60% прибыльных и 40% убыточных сделок. То есть, если вы заключили 100 сделок из них 60 принесли вам прибыль, а 40 — убыток.

Еще нужно учитывать спред (комиссию брокера), возьмем 3% от суммы в 500 р, т.е. всего 15 рублей . Таким образом ваш выигрыш с учетом спреда будет составлять 485 рублей , а проигрыш 515 рублей .

Вывод:

В итоге ваша прибыль за 100 сделок составит: (60 * 485) — (40 * 515) = 8 500 рублей . Если же стратегия будет давать 70% или даже 80% прибыльных сделок, то ваша прибыль будет в разы выше! 🙂

Как видите сами, соблюдая риск, зарабатывать на Forex очень даже несложно и реально.

А если рисковать не более 5% и торговать по стратегии, которая обеспечивает хотя бы 60% прибыльных сделок, то вы просто обречены на успешную торговлю и гарантированно будете зарабатывать.

2.2 Ставьте достижимые и разумные цели

Многие новички рассчитывают на то, что ежемесячно (➡ а то и ежедневно!) будут зарабатывать по 1000% прибыли. А через пару месяцев станут миллионерами, а еще через год — миллиардерами!Однако, их мечты разбиваются о жестокую реальность и они теряют все деньги. Поскольку дело в том, что не только прибыль может быть в 1000%, но так же и риски.

Поэтому ставьте вполне достижимые и реальные цели, например 20-50% в месяц от начального капитала. В этом случае за год у вас получится удвоить или утроить депозит. В мире у профессиональных трейдеров это считается отличным результатом.

Если для вас это слишком медленно, то можете посмотреть в интернете различные стратегии по разгону депозита , то есть по его быстрому увеличению за короткий промежуток времени. Однако в этом случае существует большой риск потерять все деньги.

Если вам удастся разогнать депозит (увеличить в 3-15 раз), то дальше можно переходить к стандартной и менее рисковой торговле, так как у вас уже будет достаточно большой начальный капитал и соответственно при умеренном риске получиться зарабатывать неплохие суммы денег.

Еще один перспективный вариант — это стать управляющим и торговать на деньги других людей, за это вы будете получать определенную комиссию со сделанной прибыли.

Люди с удовольствием будут давать вам в управление свои деньги, если вы сможете их преувеличить, а за это вы получите комиссию до 50-70% с заработанной на их деньги прибыли.

Пример — сколько может зарабатывать управляющий?

Допустим, в среднем за месяц вы стабильно зарабатываете по 20% от начального капитала. В вашем управлении находится 100 000 долларов .Таким образом, ежемесячная общая прибыль составляет 20 000$, из них 40% ваша чистая прибыль — 8 000$. В переводе на рубли выходит 480 000 рублей !

Чем больше денег у вас будет в управлении, тем больше вы будете зарабатывать. Поэтому умея зарабатывать всего какие-то 20% в месяц, можно зарабатывать вовсе без вложений сотни и даже миллионы рублей!

Список управляющих на Форекс — Альпари

На рисунке выше я привел список управляющих на Форекс у брокера Альпари. Как можно увидеть, средства в управлении могут составлять миллионы долларов. Представляете какие деньги реально могут зарабатывать управляющие?

Кстати, зарегистрироваться в качестве управляющего можно совершенно бесплатно. Главное показывать хорошие результаты торговли и инвесторы начнут доверять вам свои деньги.

3. Чем меньше времени торгуешь, тем больше зарабатываешь — опыт дурака!

Еще один важный момент, которому я хотел бы уделить внимание. Не стоит целыми днями и ночами напролет торговать в надежде заработать больше. Особенно это важно если вы только начинаете делать первые шаги на рынке Форекс.Раньше я думал, что чем больше я времени буду уделять торговле, тем больше буду зарабатывать. Оказалось всё совсем иначе, обычно чем больше я торговал, тем больше проигрывал, а не зарабатывал. В итоге я оказался не одним дураком, оказывается так поступает большинство!

На данный момент на торговлю на Форекс я уделяю всего около 1-2 часа в день и этого вполне достаточно, чтобы зарабатывать немаленькие деньги.

Выделите для себя всего 1-5 часов в течение дня для торговли. Так вы будете испытывать не только меньшее психологическое давление, но и вам легче будет научиться зарабатывать.

На самом деле, чем меньше сделок вы заключите, тем большее их количество окажутся прибыльными. То есть количество переходит в качество.

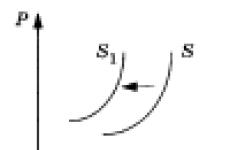

Для простоты восприятия можете скользящую среднюю по максимумам обозначить красным цветом, а по минимумам — синим. В итоге у вас должна получиться примерно следующая картина:

То есть мы видим, что большее время цена находится между этими двумя скользящими средними и соответственно движется от одной линии к другой.

Наша задача заключается в том, чтобы продавать , когда цена пересекает красную линию , а закрывать сделку — когда цена приблизилась к синей линии. Сделки на покупки заключаем ровно наоборот: покупаем , когда цена пересекла синюю линию и закрываем сделку при пересечении красной линии.

На рисунке ниже показаны моменты покупки и продажи валюты: красными стрелками я изобразил места и моменты продажи, а голубыми — места и моменты покупки.

Сигналы на покупку и продажу — пример

Чтобы было до конца понятно, разберем 2 первые сделки показанные на рисунке.

Первое что мы делаем это покупаем валюту в момент, когда цена касается синей линии. Как только цена приблизилась и пересекла красную линию, мы закрываем с прибылью текущую сделку и сразу открываем ордер на продажу.

Через некоторое время цена снова возвращается к синей линии, где мы опять фиксируем прибыль и открываем новую сделку на покупку.

Думаю теперь вы суть стратегии уловили. Стратегия действительно дает неплохие результаты по заработку. Даже с умеренным риском в 3-5% можно удвоить или даже утроить свой депозит в течение месяца.

Также вы можете использовать в данной стратегии различные трендовые индикаторы, которые позволят определять направление тренда. И если тренд будет восходящим, то открывать сделки только на покупку. А если нисходящим, то только на продажу.

Это позволит вам увеличить эффективность стратегии и зарабатывать на рынке Форекс еще больше!

Стратегия № 2: Торговая стратегия «Прайс Экшен» (Price Action)

Другая стратегия, которая наиболее хорошо позволяет предсказывать движение цены — это Price Action (перев. с англ. «движение цены»). Данная стратегия часто используется среди профессиональных трейдеров.

В данном случае вам не потребуется строить никаких индикаторов, так как самым главным индикатором будет служить само движение цены.

Стратегия Прайс Экшен главным образом появилась в период представления ценового движения в виде японских свечей и сразу показала свою эффективность на практике.

Суть стратегии в том, что цена сама по себе образует свечные паттерные (модели свечей), которые с большой вероятностью показывают куда будет двигаться цена.

Таких моделей на самом деле большое количество. В статье мы рассмотрим самые распространенные.

Ниже вы можете увидеть 4 модели Прайс Экшен на разворот цены , которые хорошо себя отрабатывают. Поэтому новичкам рекомендую поначалу использовать только их. Как у вас наберется опыт можете включить в свою стратегию и более сложные паттерны.

Модели торговли по Прайс Экшен

Красной линией (SL) я изобразил место постановки стоп-лосса. Синей стрелкой показано направление, куда скорее всего пойдет цена. Соответственно, если стрелка вверх, то мы покупаем валюту, если вниз, то продаем.

Тейк-профит должен быть не меньше стоп-лосса. Если стоп-лосс составляет 50 пунктов, то и тейк-профит тоже как минимум должен быть 50 пунктов. Даже желательно, чтобы прибыль от одной сделки превышала убыток в 2-3 раза.

Есть несколько вариантов открытия сделок:

- После формирования модели сразу открываем сделку на продажу/покупку.

- Как только цена пробивает максимальную/минимальную цену бара открываем сделку на покупку/продажу.

- Ставим отложенный ордер на покупку/продажу примерно по середине свечи, так как часто цена откатывается назад. В этом случае обычно часть сделок вы пропустите, но зато значительно снизите риск в каждой сделке и заработаете больше.

Вам остается лишь искать на графиках валют перечисленные модели и открывать соответствующие сделки. Приведу примеры сделок по каждой из 4-х моделей прайс экшен:

Разберем еще несколько примеров серии сделок на дневном графике валюты AUDUSD (график представлен ниже):

Сделка №1 — пин-бар на покупку (прибыль)

Сделка №2 — пин-бар на продажу (прибыль)

Сделка №3 — пин-бар (похоже на доджи) на продажу. Лучшие, конечно, брать только визуально правильные пин-бары. (прибыль)

Сделка №4 — медвежье поглощение на продажу (прибыль)

Сделка №5 — медвежье поглощение на продажу (убыток)

Сделка №6 — пин-бар (внутренний бар) на покупку (прибыль)

Как видите здесь нет ничего трудного. Можно использовать также дополнительные фильтры для сделок.

Валютные пары советую использовать наиболее популярные: EURUSD, GBPUSD, AUDUSD, EURGBP, NZDUSD, USDJPY.

Стратегия Прайс Экшен подходит для торговли на следующих таймфреймах: 1H (1 час), 4H (4 часа), 1D (1 день). Чем выше таймфрейм, тем более надежный сигнал.

Стратегия № 3: Торговля по зонам спроса и предложения

Другая (как по мне) крайне эффективная стратегия — это торговля от зон спроса и предложения. Как известно именно большие деньги двигают цену на рынке вниз или вверх. Данная стратегия как раз и основывается на том, чтобы следовать за большими деньгами.

Зоны спроса и предложения — это зоны, где были распложены крупные ордера на продажу и покупку валюты.

Такие крупные ордера обычно размещают банки и другие крупные финансовые институты. Очень часто из-за их большого объема они не успевают все до конца исполниться.

И когда цена возвращается к данной зоне, она разворачивается и движется обратно. Даже если тренд не разворачивается, происходит достаточно мощный откат.

Данные зоны можно определять по сильному движению цены. Как правило, данные зоны совпадают с локальным минимумом или максимумом цены.

Так как данная стратегия нацелена на торговлю от разворотов цены, то соотношение прибыли к убытку может быть даже до 2-5 раз больше . К примеру, при риске в 1000 рублей можно заработать 2-5 тысяч рублей ! 🙂

Цена колебалась какое-то время в определенном интервале цен (базе), а затем происходит резкий и длительный рост или падение цены из данной базы. Пример такого поведения приведен на рисунке ниже:

Зона обычно ограничивается самым верхним или же нижним баром (либо группой баров). Как правило, цена отскакивает от зоны спроса/предложения при первом ее касании.

Открывать сделку стоит тогда, когда цена начинает касаться зоны предложения или спроса. Можете просто поставить отложенный ордер в зоне на покупку или продажу.

Стоп-лос в данном случае логично ставить чуть ниже/выше зоны (за пределами зоны). Как видно из рисунка, прибыль составляет в 2-5 раз больше, чем возможный риск.

Хочу обратить ваше внимание именно на движение цены. Чем быстрее цена движется из зоны (базы) и чем дольше не возвращается к ней, тем с большей вероятностью данная зона сработает и цена развернется.

Данная стратегия отлично работает на всех таймфреймах. Однако, лучше всего показывает себя на 30 минутных , 1 часовых , 4 часовых и дневных графиках.

Валютные пары для этой стратегии можете использовать практически любые, но желательно те, где спред брокера (комиссия) наименьший.

5. Как контролировать эмоции во время торговли на Форекс

Теперь вы знаете какие стратегии можно использовать для эффективной торговле. Но в который раз я вам твержу о том, что это не самый главный ключ к успеху. Надеюсь не зря. Повторю еще раз, потому что это МЕГА ВАЖНО, это главное что есть в трейдинге!

Хотите добиться успеха и зарабатывать на Форекс — контролируйте 2 своих ключевых врага: жадность и страх !

Этот совет без сомнений стоит миллиарды долларов, которые потеряли трейдеры по вине этих двух врагов. Я, кстати тоже в начале своего пути ни чем лучшем не отличился и также потерял большие деньги.

Добрый совет!

Не пытайтесь отыгрываться, если вы заключили несколько убыточных сделок. Возьмите небольшой перерыв в торговле и торгуйте дальше согласно стратегии. Попытка отыграться ведет только к большим потерям.

Если стратегия предусматривает постановку стоп-лосса (ограничение потерь), то вы обязательно должны ставить стоп-лосс при открытии сделки.

Также не используйте усреднение при убытке, то есть открытие дополнительных сделок в надежде, что цена развернется и пойдет в другую сторону. Несколько раз, возможно, это позволит вам выйти в плюс, но обязательно когда-то вы получите серьёзный убыток. Именно по такой схеме и работают мартингейлы.

Увеличивать риск можно только в одном случае — если вы осознанно идете на разгон депозита и понимаете, что можете как быстро увеличить депозит в несколько раз, так и проиграть все.

7. Создаем и соблюдаем правила торговли

Последнее, что нам осталось после того, как мы уже определились со стратегией и знаем как управлять своими эмоциями — это соблюдать еще несколько правил торговли.

№3 — Отзыв о торговле на бирже Форекс

9. Заключение

Друзья, я поделился с вами наиболее ценным своим опытом и привел личный пример заработка на Форекс. Пользуйтесь этим на здоровье!

Напоследок хочу сказать, что заработок на Форекс без вложений возможен при условии следовании стратегии и соблюдении рисков.

Главное знайте, что заработать на Форекс может каждый, достаточно приложить для этого свои усилия. Верьте в себя, начинайте с маленьких шагов и у вас всё получится!

Правдиво о важном!

Если вы будете торговать строго по стратегии , контролировать риск и эмоции , то у вас обязательно получиться зарабатывать на рынке Форекс.Но если вы не готовы тратить время на обучение и постоянное развитие, а просто хотите здесь и сейчас заработать, то лучше отбросить Форекс в сторону и заняться чем-нибудь другим, так как новички в 99,9% случаев по статистике просто потеряют деньги!

Это правда, хоть она и не такая приятная!

Многие люди тратят 4-5 лет на учебу в институте или университете, а потом устраиваются на работу, где им платят в среднем 20-50 тыс. рублей в месяц.

А вы бы согласились, если вам предложили научиться зарабатывать на Форекс течение 3-12 месяцев, работать по 1-3 часа в день и зарабатывать миллионы в месяц? Выбор всегда остается за вами!

Начинающим торговать и желающим зарабатывать на Форекс будет полезно следующее видео:

А я желаю вам успеха и побольше профитных сделок!

Лучшей вашей благодарностью за написанную статью будет, если вы поделитесь ее с друзьями в социальных сетях!

В условиях капитализма население может приумножить свои сбережения двумя способами – построить свой бизнес или вложиться в чужой бизнес. Самый доступный способ вложиться в чужой бизнес для рядового гражданина – открыть счет у брокера и начать торговлю акциями на организованных площадках, биржах. Попробую в логическом порядке изложить пункты, которые не позволяют людям зарабатывать на бирже.

1) Невежество, мракобесие и нежелание учиться

Биржевая торговля это деятельность с очень низким порогом входа, особенно в России, что является и плюсом и минусом. Чтобы начать торговать непосвященному потребуется открыть счет у брокера и разобраться с выставлением заявок, 2-3 дня будет достаточно. Нейрохирург учится долгие годы, прежде чем начать делать операции на мозге. В биржевой торговле 99% новичков даже не задумывается об этом. Инстинктивно они чувствуют, что необходимо получить знания о новой для себя сфере деятельности. Они проходят обучающие курсы у профучастников или попадают в лапы околорыночников, продающих надежду, теряя свои первые деньги. Получив «знания» они со спокойной душой приступают к торговле, не подозревая, что так и остались в тех 99%.

2) Неприятие риска

Торговля на финансовых рынках сопряжена с колоссальными рисками. Человек устроен так, что страшно боится потерять нажитое, особенно то, что досталось долгим трудом. Принимать приятные краткосрочные решения гораздо проще, чем неприятные. Приятней потратить деньги на новую безделушку, чем отнести их в «непонятную контору» не понятно зачем. Абсолютное большинство людей по этой причине вообще никогда не приходят на рынок и ту часть капитала, которую они могли бы получить за свои финансовые вложения, отдают капиталистам, делая их еще богаче. Сбережения обесцениваются, а жизнь постепенно превращается в финансовую катастрофу. Отважившийся же ступить на биржевую тропу попадает в популярную ловушку – не желая брать на себя рыночный риск, он отказывается от вложений в акции, общепринятой нормы, и переключается на краткосрочные спекуляции. По его мнению только дураки теряют деньги, а он к ним не относится и точно знает, когда купить и когда продать, и наоборот. Спустя некоторое время подавляющее большинство спекулянтов вдруг обнаруживают, что их доходность уступает простому вложению в акции. Оставшаяся небольшая часть успешных спекулянтов думают, что они получают большую доходность благодаря найденной рыночной неэффективности, забывая о других рисках, например о полном исчезновении неэффективности на долгие годы, не говоря уже о том, что им просто повезло и данный инструмент или рынок является чрезвычайно эффективным. Через несколько потерянных лет они с удивлением обнаруживают себя в первой группе спекулянтов, получив совсем не ту доходность, что ожидали.

3) Человеческая жадность

На данную тему можно написать целую диссертацию, всем и так все ясно, или нет?.. Никто не хочет тратить свое драгоценное время на биржевую торговлю, они и так уже работают на нелюбимой работе. Поэтому большинство стремится разбогатеть по-быстрому, по-крупному и уйти на заслуженный отдых. Продавцы мечты из пункта №1 и организаторы всевозможных биржевых конкурсов наглядно все показали – нет ничего невозможного, «вы сможете», «торговать на рынке просто». Учитывая российскую специфику, невысокий уровень жизни, низкую норму сбережений, человеческая жадность приобретает поистине чудовищный размах. 100% годовых, нет, 150%! Форекс-кухни, финансовые пирамиды, бинарные опционы, денежные суррогаты. В поисках решения своих финансовых проблем человек попадает куда угодно только не на организованный рынок, регулируемый законодательством страны, не зная о том, что из года в год получать 100% годовых в тысячи раз сложней, чем 10%. С ростом ваших финансовых аппетитов риски также растут, причем нелинейно! Взяв кредитное плечо, вы заключили сделку с дьяволом. Люди не готовы мириться с рыночной доходностью и готовы пойти на многое, чтобы отнять чужие деньги. Они вступают в биржевую игру и теряют все – деньги, работу, жилье, семью, жизнь.

4) Завышенные ожидания

Человеку свойственно высоко оценивать свои навыки, никто не хочет быть неудачником. Согласно опросам 80% водителей относят себя к 30% лучших, 93% профессиональных работников оценивают свои навыки выше среднего, а уж на биржу то вообще никто не приходит терять деньги. Уоррен Баффетт в свои лучшие годы имел отношение CAGR/MaxDD = ½ (среднегодовая доходность к максимальной просадке), сейчас это отношение у него ¼. Оракул из Омахи не потерял хватку, он стал очень большим. Новички, вступая в спекулятивную торговлю в ожидании 50% годовой доходности, ставят себе сами того не ведая заведомо невыполнимые цели - CAGR/MaxDD = 2 или даже больше. В итоге они попадают в глубокую просадку и не могут перенести боль потерь, не выдерживают и уходят с рынка навсегда. Диверсифицированный портфель акций с потенциальной 15% годовой доходностью не принесет вам 15% прибыли в следующий год. С 99% вероятностью он принесет вам результат от -50% до +70% и вы должны быть готовы к этому. No pain, no gain. Ограничьте свои риски в первые три года торговли, разделив капитал в пропорции 50/50 на рискованные и защитные инструменты. Не прибегайте к кредитному плечу. Ждите испытания, а не прибыль, посмотрите чего вы стоите.

5) Отсутствие формализованной стратегии

Мало кто хочет серьезно и осознанно учится, придумывать правила торговли. Большинство людей на рынке принимает решение о сделке на основе интуиции или «большого опыта торговли», т.е. субъективно. Картинка ниже ясно иллюстрирует, почему не всегда стоит полагаться на свой жизненный опыт. Предлагаю вам ответить на простой вопрос – какой из квадратов более темный и какую часть вашего капитала вы готовы на это поставить? Квадрат A или квадрат B? 100%, 50%, 10%, 1% от капитала?

Если вам удалось правильно ответить на этот вопрос, то вы уникальный человек. Обычный человек не может дать правильный ответ из-за субъективизма, так называемой предсказуемой иррациональности, что чревато катастрофическими потерями на бирже. Торговля на бирже противоречит человеческой природе и сопряжена со стрессом, причем уровень стресса может быть чрезвычайно высоким (на грани помешательства) при очень рискованной торговле. В условиях стресса рассчитывать на правильные решения не приходится. Избавиться от влияния человеческого фактора и психологии можно только с помощью системной торговли. Выработайте четкий свод правил, по которым вы будете входить в сделку и выходить из нее, покупать те акции и продавать иные. Часть торгующих на бирже скажет – «у меня уже есть система, я просто не могу ее формализовать». Что ж, у вас ничего нет. Ищите идеи и факторы в научных статьях, которые обладают робастностью, статистической значимостью. Тестируйте их сами и применяйте в своих стратегиях. Разработайте свою систему на основе чужих стратегий и следуйте ей. Система принятия решений должна быть простой, но не проще. Это будет вашей отправной точкой. Избегайте информационного шума, не изобретайте велосипед. Отказ от следования вашей системе означает возвращение в самое начало, в первый день торгов на бирже. Данная концепция позволит вам получать доходность выше рыночной в долгосрочной перспективе.

6) Пренебрежение расходами и комиссиями

Расходы и комиссии являются неотъемлемой частью биржевой торговли. Выбирайте надежного брокера с минимальными комиссиями и сборами. Рассчитайте уровень комиссий при вашем стиле торговли, пробуйте снизить обороты. Уделяйте внимание налогам, откройте ИИС. Бездумно выбранный стиль торговли в сочетании с небольшим депозитом может забрать всю вашу прибыль. Вы станете рабом биржи, брокера и государства. Не ищите оправданий покупкам бесполезного софта, торговых роботов, советников и очередного восьмого монитора. Выбирая фонд для вложения свободных денежных средств, внимательно изучайте размер и условия начисления платы за управление.

Капитализм жесток. Сражайтесь или сдайтесь ветру времени.

Вопрос, как стабильно зарабатывать на бирже и возможно ли постоянно получать прибыль, задают как новички, так и пользователи с неудачным опытом за плечами. Статистика стоит на стороне скептиков: 90 % неопытных инвесторов теряют деньги. Если сравнить биржевую торговлю с предпринимательской деятельностью, картина будет аналогичная: 90 % начинающих бизнесменов в итоге остаются с убытками.

Везде, где присутствует риск, потери неизбежны. Залог успеха - грамотное управление активами и контроль рисков. Неумолимая статистика подтверждает обратный факт: 10 % зарабатывают, а 5 % считают трейдинг (англ. trading - биржевая торговля) основной деятельностью.

Заработок на бирже сводится к покупке и продаже активов, поэтому процесс называют торговлей. Условные виды деятельности:

- инвестиции;

- спекулятивные сделки;

- арбитраж.

Как зарабатывают на инвестициях

Инвестирование предполагает долгосрочное владение активами, единица средств инвестора - ценные бумаги. Инвесторы покупают привлекательные активы и зарабатывают на их росте.

Как получают прибыль от спекуляций

Спекулятивная торговля - краткосрочные сделки, спекулянты предпочитают постоянно находиться в кеше (англ. cash - наличность, в биржевой терминологии - деньги). Работает схема «деньги–товар–деньги». Спекулянты могут заработать как на росте актива, так и на падении.

Арбитраж

Рыночный арбитраж - покупка одного актива с одновременной продажей другого. Инструменты (активы) выбирают с высокой степенью корреляции (зависимости между собой). При расхождении спреда (разницы между активами) сделки совершают, рассчитывая на схождение в будущем.

Как принимают решения о сделках

Решения о проведении операций (англ. trader - торговец, на бирже - участник торгов) принимают на основе анализа рыночных данных (как текущих, так и исторических).

Виды анализа:

- фундаментальный;

- технический.

Фундаментальный предусматривает анализ экономических факторов с учетом грядущих событий (показатели ВВП, решения Центральных банков, данные о занятости, на рынке криптовалют - решения о халвинге, корректировке вознаграждения). Технический анализ (ТА) основан на изучении прошлых (исторических) данных и поиске закономерностей в движении цены.

Три постулата технического анализа:

- цена учитывает все;

- цены ходят трендами;

- история повторяется.

Тренд (англ. trend - тенденция) - направленное движение цены, при котором сохраняется повышенная вероятность (больше 50 %) продолжения прошлого движения.

Виды площадок

Заработать деньги можно на разных биржах и их площадках (отделения бирж, сформированные по профилям активов). Большинство биржевых площадок международные.

Виды биржевых площадок:

- фондовые рынки - для сделок с ценными бумагами, облигациями, долговыми расписками;

- валютные:

- товарно-сырьевые;

- рынки металлов;

- услуг;

- срочные рыки - предусматривают сделки с деривативами (производными финансовыми инструментами - фьючерсы, опционы);

- FOREX-дилинговые центры (заработок на разнице курсов валют);

- криптовалютные биржи.

Чтобы понять, реально ли вообще заработать на бирже, достаточно взглянуть на котировки акций американских компаний за последние 250 лет:

Из графиков наглядно видно, возможно ли заработать и как можно заработать на фондовой бирже: купить дешево, подождать и продать дорого.

Во времена, когда Интернет еще не получил распространения, для совершения сделок необходимо было либо непосредственно присутствовать на торгах, либо отдавать приказы по телефону. Сейчас все биржи поддерживают электронный формат.

Электронная биржа - площадка для онлайн-трейдинга, электронная торговля - это как заработать деньги на бирже новичку не выходя из дома.

Преимущества онлайн-трейдинга :

- возможность проводить операции из любой точки мира, где есть Интернет;

- простота в формировании ордеров (приказов на совершение сделки) - нужно просто указать цену, объем и кликнуть мышью;

- высокая скорость выполнения операций;

- возможность торговать одновременно на нескольких площадках;

- оперативное информирование о заявках и сделках других участников.

Как заработать деньги на бирже в Интернете, рассказывают многочисленные материалы в Сети, но следует взвешивать риски и выбирать наиболее безопасные способы.

Лучшие варианты дохода на бирже

Биржа предоставляет возможность заработка всем желающим. Способы, к ак зарабатывают на электронной бирже через Интернет:

- самостоятельная торговля;

- передача в доверительное управление;

- участие в партнерских проектах;

- заработок на обучении.

Результирующий график эквити (англ. equity - капитал, в трейдинге - капитализация баланса, результат сделок) поможет спрогнозировать будущий доход. Недостатки способа: дополнительные комиссионные, риск получения убытка при изменении рыночных условий (например, под влиянием внешних событий - войны, катаклизма).

Партнерские программы

Биржи, брокеры, дилинговые центры заинтересованы в привлечении новых клиентов. Все проекты биржевой направленности платят щедрые реферальные. Чтобы стать партнером, достаточно зарегистрироваться и получить реферальную ссылку. Разместив ссылку на разных ресурсах, можно получать вознаграждение за пополнение проекта новыми участниками. Размер вознаграждения компании устанавливают в индивидуальном порядке, особенно высокие реферальные в проектах рынка Форекс, бинарных опционов.

Обучение торговле

При успешных результатах можно продавать собственные знания. Курсы, вебинары, мастер-классы - прекрасные источники пассивного дохода, который может быть в разы выше, чем доход от трейдинга. Пассивный доход обладает неоспоримым преимуществом - отсутствием риска.

Выбор торговой стратегии

Распространенные среди трейдеров торговые стратегии:

- «купи и держи» (инвестиционная);

- по тренду;

- по графическим паттернам;

- поиск разворотов (контртрендовая);

- на новостях.

Выбор стратегии производится с учетом особенностей активов, например, инвестиционные стратегии больше подходят для фондового рынка.

Популярная торговая стратегия «купи и держи» с приходом компьютеров стала себя изживать. Предположение Луи Башелье (французский математик начала ХХ века) о случайном блуждании цены было опровергнуто целым рядом ученых 60-х - Бенуа Мондельброт доказал персистентность рынков, а Эдгар Петерс привел количественную методику (метод RS-анализа) измерений фрактальной длины.

Суть выводов заключается в том, что колебания цен биржевых активов не соответствуют броуновскому (случайному) блужданию, а скорее напоминают движение частиц в вязкой среде. При таком подходе будущее движение цены можно спрогнозировать по прошлым данным, то есть цена имеет память, а сам процесс детерминирован.

Тренд (англ. trend - тенденция) представляет собой направленное движение, при котором сохраняется повышенная вероятность продолжения движения. Основой трендовых стратегий считается определение тренда и совершение сделок в его направлении.

Как совершать сделки по тренду, порядок действий:

- Выявить наличие тренда.

- Определить направление.

- Выбрать точку входа.

- Рассчитать риск, потенциал прибыли и объем.

- Совершить сделку.

Для определения тренда делают графические построения или применяют технические индикаторы, самый простой MA (Moving Average) - скользящие средние.

Как правильно выбрать точки входа - использовать откаты ценовых движений.

Использование инвестиций

Инвестиционный подход («купи и держи») предусматривает долгосрочные вложения в ожидании роста актива. Следует учитывать:

- степень риска (самые надежные активы - облигации, торговать акциями более рискованно, деривативы и валюта - инструменты с повышенным риском);

- перспективы роста (фундаментальные данные для роста, такие как сезонность);

- горизонт и цели инвестирования (срок, после истечения которого планируется забрать прибыль);

- внеплановые сценарии (быстрый рост, быстрое падение).

Чтобы снизить влияние риск-факторов, инвесторы применяют портфельный подход, объединяя для диверсификации в одном портфеле множество активов.

Торговля с применением паттернов

Применение паттернов (графический анализ) - разновидность ТА. Суть стратегии заключается в поиске визуальной схожести движений цены с базовыми графическими фигурами.

Различают модели:

- продолжения движения;

- разворота.

Фигуры разворота:

- двойная, тройная вершина;

- голова и плечи;

- V-образная вершина;

- блюдце.

Фигуры продолжения движения:

- треугольники;

- флаг;

- вымпел;

- клин.

Фигуры были представлены в 1986 г. в работе американского аналитика Джона Мэрфи «Технический анализ финансовых рынков». В дальнейшем методика опробована на разных рынках и признана трейдерским сообществом. Существенный недостаток графического анализа - повышенный субъективизм, когда люди по-разному воспринимают визуальную информацию.

Схемы паттернов

Контртрендовая стратегия заключается в поиске точек разворота и входе против тренда, с прогнозом формирования обратной тенденции. Самый сложный способ, чтобы успешно торговать против тренда - необходимо иметь достаточный опыт. Из всех проигравших на рынке 90 % пользователей, совершивших сделки против тренда в попытках «поймать дно».

Как совершать контртрендовые сделки, методика:

- Определить действующую тенденцию.

- Дождаться точки перелома.

- Найти признаки зарождения новой тенденции.

- Осуществить вход по направлению новой тенденции.

Для определения точки перелома используют канал (коридор, в котором движется цена) - переломом бывает место, где цена вырывается из канала.

Убытки в контртрендовой сделке ограничивают нижним ценовым уровнем канала, потенциал прибыли выбирают 30–50 % предшествующего движения.

Как торговать на новостях - внешние события способны значительно влиять на финансовые рынки, а рынок всегда реагирует на новости. «Покупай слухи, продавай факты» - принцип новостной торговли, а кто и когда сказал эту фразу - неизвестно. Смысл заключается в том, что слухи (ожидания), как правило, не соответствуют будущим фактам.

Новостная торговля имеет 3 фазы:

- до выхода новости;

- период выхода;

- после выхода новости.

В какой фазе заходить в рынок, зависит от конкретной методики. Популярный способ - использование постновостной фазы. Суть заключается в присоединении к начинающемуся движению с расчетом его продолжения. «Взрывная» волатильность повышает вероятность «поймать» нужное движение.

Самыми значимыми событиями для новостной торговли считаются новости американской экономики.

Пять важнейших новостей экономики США:

- NFP (показатель занятости в несельскохозяйственном секторе).

- Решения FOMC.

- Торговый баланс.

- Индекс потребительских цен.

- Розничные продажи.

Важные новости мировых экономик:

- заседания Центральных банков;

- решения о процентных ставках;

- оценки инфляции;

- показатели ВВП.

Отслеживать события можно в как новостных порталах, так и в информационно-аналитических блогах - рубрика «Экономический календарь».

Как начать торговать на бирже, пошаговая инструкция:

- Подобрать биржу.

- Выбрать брокера.

- Зарегистрировать аккаунт.

- Установить терминал.

- Начать торговать на демо-счете.

- Открыть реальный счет.

Выбор площадки зависит от специфики активов. Если это акции компаний - рассматриваются фондовые биржи (например, фондовая секция MOEX), если криптовалюты - криптовалютные биржи (например, Binance).

В России Московская биржа (MOEX) объединила разные биржи, сделав их отделениями. Инвесторы на MOEX могут торговать облигациями, акциями, деривативами и валютой.

Крупнейшие американские биржи:

- Нью-Йоркская фондовая биржа (NYSE);

- Национальной ассоциации дилеров по ценным бумагам (NASDAQ);

- Американская фондовая биржа (AMEX);

- Чикагская фондовая биржа (CME).

Крупнейшие мировые биржи:

- NYSE;

- NASDAQ;

- Токийская фондовая биржа (индексы NIKKEI и TOPIX);

- Лондонская фондовая биржа (LSE);

- Шанхайская фондовая биржа.

Популярные криптовалютные биржи:

- BITMEX:

- Bitfinex;

- GDAX;

Как выбрать площадку: на сайте ознакомиться с инструментами для торговли и условиями (комиссиями, сроками контрактов).

Выбор брокера

Брокер - компания, которая, выступая профессиональным участником торгов, предоставляет доступ к биржевой инфраструктуре. Фактически брокер - посредник между биржей и клиентом. Доступ к фондовым площадкам возможен только через брокера (или в качестве профессионального участника после получения аккредитации).

- наличие действующей лицензии;

- рейтинг надежности (от A до AAA);

- возможность открытия счета онлайн;

- комиссии за обслуживание;

- наличие маржинального кредитования;

- варианты торговых платформ;

- возможность демо-счета;

- доступ к мировым рынкам.

Каждый терминал имеет собственную специфику (QUIK - универсальная платформа, QScalp - для скальперов, WolFix - анализ горизонтальных объемов) и индивидуальные условия использования (большинство продуктов платные).

Популярные терминалы для биржевой торговли:

- QUIK;

- Transaq;

- XTick Extreme;

- NinjaTrader;

- MetaTrader-5;

- WolFix;

- QScalp;

- TSLab;

- OptionLab.

Если выбран платный терминал, покупать тариф лучше у брокера - расход будет зафиксирован и вычтен из налогооблагаемой базы.

Тренировочная торговля

Большинство брокеров предлагают открыть демо-счет с имитацией реальных торгов. Это прекрасная возможность познакомиться с платформой и попробовать силы в трейдинге. Основная задача тренинга - максимально приблизить условия к реальным, поэтому важно, чтобы сумма демо-счета соответствовала действительно запланированным деньгам.

Рекомендуемый срок тренировочной торговли - 1 месяц. При положительных результатах (прибыль в размере 7–10 % и выше) можно переходить к реальной торговле. Если на демо-счете образовался убыток, скорее всего, опыта и знаний у трейдера еще недостаточно.

Регистрация реального счета

Для регистрации реального счета требуется заполнить анкету с персональными данными и выслать сканы документов. Брокер может запросить оригиналы подписанных документов, их нужно будет отправить по почте. Брокерский счет - специальный счет, который не имеет основной валюты и может быть пополнен разными способами в разных валютах. При вводе-выводе средств важно учесть комиссию.

Если брокер - резидент РФ, одновременно это и налоговый агент для граждан РФ (при выводе средств с прибыли будет удерживать НДФЛ).

Многие брокеры (в частности, форекс-брокеры) предлагают маржинальный вариант торговли - предоставление кредита под залог средств на счете. Отношение кредитных средств к собственным называется (англ. leverage). Например, если кредитное плечо 1:50, брокер позволяет совершать сделки с объемами, доступными при увеличении торгового капитала в 50 раз.

К недостаткам маржинальной торговли относится высокая степень риска - новичкам лучше не использовать плечи свыше 1 к 10: при неправильном расчете одна убыточная сделка может уничтожить депозит. Важно уточнить у брокера размер минимального остатка средств, при котором происходит принудительное закрытие позиций (Margin Call).

На биржах криптовалют плечо предоставляет проект или партнеры (например, BitMEX позволяет торговать с плечом 1:100).

Управление рисками

Управление рисками или риск-менеджмент заключается в ограничении убытков при неблагоприятных исходах. Системный подход должен предусматривать ряд лимитов, при превышении которых процесс приостанавливается до принятия дополнительных решений.

Виды лимитов риск-менеджмента:

- риск на сделку;

- дневной лимит;

- недельный лимит;

- месячный лимит.

Риск на сделку ограничивает убытки с принудительным закрытием позиции, торговля возобновляется при первой же возможности, по новым сигналам входа. При превышении дневного, недельного или месячного лимита процесс приостанавливается до окончания соответствующего интервала.

Как использовать управление рисками, пример системы:

- риск на сделку - 1 %;

- дневной лимит - 5 %;

- недельный - 10 %;

- месячный - 30 %.

Профессиональные игроки снижают риски с помощью специальных инструментов - биржевых опционов, стратегий встречной (арбитражной) диверсификации.

Почти все проекты предоставляют возможность торговать с небольшой суммой на счете. Однако присутствуют повышенные комиссии. Прибыль с маленького депозита будет маленькой, а переменные расходы (оплата за терминал, в некоторых случаях - за подключение) могут сделать невозможным получение дохода. Стоит учитывать минимальные суммы на вывод средств. При пополнении счета небольшой суммой после получения убытка остаток может стать недоступным к выводу.

Эффективный вариант заработка на бирже с маленьким стартовым капиталом - использование плеча. Потери будут ограничены размером депозита, а прибыль можно получить достаточную для покрытия расходов.

Секреты прибыли без стартового капитала

Можно ли заработать на бирже без вложений и как это сделать - вопросами часто задаются новички. Кроме реферальных программ, некоторые биржи предлагают получить бездепозитный бонус, с помощью которого можно начать торговлю.

Проекты проводят разные конкурсы с денежными вознаграждениями и бесплатным участием. Победить в конкурсе можно, зарегистрировав несколько аккаунтов и совершая разнонаправленные сделки по разным счетам.

Вконтакте

Научиться зарабатывать на бирже желают многие, ведь сейчас такой вид заработка популярен, как никогда. Стоит дать ответ на актуальный вопрос: «как заработать на бирже новичку дома?». Для успешного старта следует изучить массу информации, касающейся такого вида заработка. Отличная подготовка поможет понять все тонкости этого вида деятельности. Биржевой заработок нельзя назвать легким, как считают, многие. Стоит разобраться почему.

Биржи в интернете

Биржи появились еще в XV веке. Поначалу они представляли собой территории, где проводились вексельные торги среди купцов. Осуществлялись переговоры между участниками, которые приходили к общему знаменателю. Со временем ситуация в корне изменилась, система подверглась компьютеризации. Торги проходят по существующим правилам, торговля регулируется уставом и государством. Арбитраж помогает решить все спорные моменты.

В сети есть немало вариантов бирж, они бывают:

- валютными;

- фондовыми;

- товарными;

- сырьевыми;

- фьючерсными;

- опционными.

Помимо выше перечисленных существуют универсальные торговые площадки, участнику нужно лишь определиться с направлениями и приступить к изучению важных моментов. Фондовая биржа предлагает продажу акций крупных компаний, имеющих место не только в России, но и за рубежом. Для того чтобы стать участником этой биржи, нужно обладать капиталом, составляющим минимум 1 тысячу долларов. Также нужно провести ряд последовательный действий, таких как:

- подписание договора с брокером,

- предоставление личной информации,

- подписание разного рода бумаг,

- оплата налогов.

Вышеперечисленные действия и особенно последний пункт становятся камнем преткновения в работе с той или иной биржей. Работают в основном крупные инвесторы, которые способны приумножить прибыль от вложенных средств минимум на 20%.

Успешный заработок на бирже предусматривает отличные экономические знания.

Новичок сможет преуспеть в этом деле, если основательно подготовится. Человек должен хорошо разбираться в торговых площадках, на которых планирует осуществлять собственную деятельность. Он должен понимать основные способы реализации операций, которые при грамотном подходе приносят прибыль.

Определение финансовой биржи

Рынок, предусматривающий торговлю ценными металлами и деньгами, называют финансовой биржей. Здесь можно приобрести акции, валюту, опционы, заключать сделки и прочее. Некоторые сравнивают существующие мировые биржи с теми, что есть в сети. Это ошибка. Сделки на реальной мировой бирже недоступны для понимания простых людей, там нужно действовать по определенным схемам, иметь хороший стартовый капитал и обладать определенным опытом в этой сфере.

Другое дело – биржа в интернете, предоставляющая возможность заработать денег человеку с небольшим стартовым капиталом. Суть заработка заключается в спекуляции, но для повседневных нужд использовать биржу нереально. Заработок осуществляется благодаря повышению или понижению курса актива, коим могут стать:

- акции;

- валютные котировки;

- биржевые индексы;

- ценные металлы;

- сырьевые товары и прочее.

Любая биржа предусматривает заключение сделок, начальным этапом которых является прогнозирование будущей динамики графика. Одно из двух: либо человек заработает на верном прогнозе, либо потерпит убытки. Процесс предусматривает взаимодействие трейдеров и брокеров. Первые скупают и продают активы, опционы, вторые занимаются принятием заявок на сделки.

Бинарные опционы являются перспективным рынком для новичков. Условия работы очень похожи на те, которые предлагает любая валютная биржа. С правилами можно быстро разобраться, они заключаются в приобретении опциона, заключении ставки, контролировании времени. Если ставка сыграет, участник получает фиксированную сумму, в противном случае он не потеряет больше, чем установил изначально.

Большинство новичков выбирают бинарные опционы, так как работа с ними более проста для понимания. От изучения психологии биржевой торговли зависит размер прибыли.

Кто такой биржевой трейдер

Этот человек сможет ответить на вопрос, реально ли заработать на бирже. Трейдеры в большинстве своем пришли на биржу, следуя собственному азарту. Правильный подход и знание дела позволили многим сколотить на этом состояние. Не всем улыбнулась удача, так как работа на бирже – это не лотерейный билет. Богатая теоретическая база, а также изучение поведения биржи и рынка поможет добиться успеха в этом непростом деле.

Зачастую трейдеры работают по лицензии на себя, талантливых людей берут на работу крупные компании. Интернет-трейдинг способствует стабильным заработкам, если не останавливаться на достигнутом, биржа может превратиться в прибыльную профессиональную деятельность.

Чтобы начать работу через интернет необязательно использовать платные курсы. Нужно лишь потратить некоторое время на изучение нюансов такой деятельности. Ознакомиться с общими правилами рынка можно, прочитав книги, где авторы доступно и понятно излагают свои мысли.

Где найти брокера

Добросовестные брокеры есть, их нужно лишь отыскать на подходящих интернет-ресурсах. При выборе не последнюю роль играют отзывы брокеров, много положительных откликов свидетельствует о порядочности и профессионализме человека. Новичок должен найти хорошего брокера, который поможет сориентироваться в новой сфере.

Брокер обеспечит новичка всем необходимым, последнему не придется платить за дорогостоящую лицензию, программное обеспечение, членские взносы. Брокеры сами оплачивают все вышеперечисленные пункты, а взамен человек работает на предоставленных платформах, и платит им проценты от совершенных сделок.

Немаловажную роль играет время работы , так как некоторые биржи начинают работу ночью и заканчивают ранним вечером. Солидные брокеры, как правило, предоставляют обучающие программы для трейдеров-новичков. В программу входят принципы торговли, имитация участника, задействованного в торгах, работа с виртуальными счетами.

Способы осуществления операций

Существует два варианта проведения операций:

- инвестирование;

- спекуляции.

Первый вариант выбирают консервативные инвесторы, которые вкладывают деньги на долгий срок в ожидании повышения стоимости актива. Такая деятельность может принести от 30% дохода в год.

Второй вариант состоит в перепродаже активов, обеспечивающих формирование разницы курса. Такой вариант более рискованный, но сулит больший доход. Реализовать этот метод удобнее на фондовых или валютных рынках.

Спекуляции делятся на два типа. Intraday в переводе означает внутридневной, это значит, что покупка или продажа актива осуществляется за несколько часов. Day trading (день торговли) разница между приобретением и продажей составляет несколько дней.

Как зарабатывать на бирже через интернет

Человек, который только вникает в это дело, должен понимать, что биржа – это не рулетка. Чтобы понять систему работы рынка, следует учесть несколько важных моментов.

Не стоит останавливаться на одном брокере, лучше пообщаться с несколькими сразу и только после этого выбрать одного. У брокера нужно уточнить важные моменты, среди которых, процесс осуществления операций на той или иной торговой площадке, стоимость комиссионных платежей за услуги, тип компьютерной программы, предоставляющий доступ к торгам, способы ввода и вывода средств, гарантии брокера перед своими клиентами.

Хорошо, если брокер предоставит возможность потренироваться в заключении сделок на учебном счете, где работа осуществляется с виртуальными инвестициями и активами. Сделки с реальными счетами стоит заключать только после обретения опыта и определенных навыков.

Дальнейшие действия

Как заработать на фондовой бирже? Сейчас дополнительный заработок актуален, как никогда. Среди огромного количества вариантов стоит отметить торговлю на фондовой бирже. Для многих такое занятие кажется сложным для понимания, практически непосильным. Но если задаться целью и разбить все действия на этапы, то процесс покажется не таким уж сложным и даже увлекательным. Помогут разобраться с тонкостями такого вида заработка следующие действия:

- просмотр аналитики и отслеживание биржевых новостей;

- открытие счета в брокерской компании, которая обеспечит доступ на рынок;

- посещение различных образовательных мероприятий;

- курсы по биржевой торговле.

Не стоит надеяться на быстрые результаты и идти на неоправданный риск. Ставки должны быть минимальными до тех пор, пока не выработаете собственную стратегию. Некоторые относятся к такой деятельности, как к игре, – это неправильно, ведь на кону реальные деньги. Трейдинг – это работа, приносящая одним основной источник дохода, другим дополнительный. Относиться к ней нужно соответственно. По истечении времени многие останавливаются, считая, что они уже все знают и умеют. Это неправильно, нужно постоянно работать и совершенствовать свои навыки, изучать теоретические материалы, продумывать сложные схемы, анализировать все сделки.

Распространенные ошибки

От ошибок никто не застрахован, трейдеры не являются исключением. Самые распространенные промахи заключаются:

- в отсутствии торгового плана;

- в отсутствии системы мани менеджмента;

- в получении незначительной прибыли на фоне существенных убытков;

- в чрезмерной торговле средствами, имеющимися на счете;

- в отсутствии терпения.

С теоретической точки зрения, биржа предоставляет неограниченные возможности для получения прибыли. Участники могут зарабатывать деньги в любое время суток, разумеется, пока открыта биржа. Несмотря на это, далеко не у всех получается.

Существуют факторы, которые влияют на доходы трейдеров – это размер депозита, торговая система, вид деятельности. Депозит в 1 тысячу долларов не способствует прибыли в 1 миллион.

Многие уповают наудачу, ведь некоторым участникам удавалось получать одноразовые крупные выигрыши. Полоса везения присутствует в жизни, но новые трейдеры нацелены на получение стабильного и регулярного дохода, который, по словам бывалых, невысокий.

Время не стоит на месте, работа бирж постоянно совершенствуется, внедряются различные современные технологии. Участникам уже не нужно торговать вручную, все автоматизировано, поставлено на поток. В процессе задействованы торговые роботы.

По статистике только 5% новичков зарабатывают реальные деньги, остальные потратив огромное количество средств, бросают это дело, считая, что их обманули. Добиться успеха на этом поприще сможет человек, изучающий направление, обладающий усидчивостью и стремлением учиться.

Здравствуйте! В этой статье мы обсудим, что такое биржа и как на ней заработать.

Каждый, кто хоть раз слышал про ценные бумаги, думал о том, как бы на них заработать. Но уже при изучении материала сталкивался с тем, что зарабатывать на бирже куда сложнее, чем кажется. В этой статье я попробую разобрать все теоретические аспекты торговли на бирже, сколько в итоге можно будет заработать и как подготовиться ко всем трудностям.

Что такое биржа

Начнем с теоретических основ:

Биржа — юридическое лицо, которое обеспечивает торговлю биржевыми активами.

Это не просто какое-то абстрактное место, где ведутся торги. Это огромная компания, которая отвечает за:

- Организацию торгов.

- Перевод денежных средств.

- Оценку активов.

- Юридическое проведение сделок.

- И за многие другие вещи.

В качестве биржевых активов могут выступать:

- Валюта (биржа валют или ).

- Ценные бумаги ().

- Товары (товарная биржа).

- Биржевые инструменты (срочный рынок).

Для каждого отдельного актива есть своя биржа. К примеру, Московская Межбанковская Валютная биржа (ММВБ) специализируется на акциях, облигациях и валюте.

На государственном уровне биржа отвечает за перераспределение ресурсов. Те, у кого есть деньги, вкладывают в тех, кому они нужны.

Так как многие знают, что такое биржа, исключительно по старым фильмам и книгам, спешу вас разочаровать. Это давно уже не помещение, где все выкрикивают цену, размахивают бумагами и пытаются перебить ставку друг друга. Торговля на бирже идет в интернете, через торговые терминалы, которые предоставляют компании-брокеры.

Кратко о биржевых активах

Давайте вкратце разберемся, в чем разница между основными биржевыми активами для обычного человека.

Валюта

Валюта (форекс-рынок) — самый ликвидный и рискованный актив. Вы можете всегда его продать за текущую цену, но она постоянно меняется. Самый неудобный рынок для новичков. Цена постоянно меняется, аналитика довольно сложная, а прибыль, которую можно получить, торгуя исключительно собственными средствами, минимальна.

Валютный рынок подходит для двух категорий людей: опытных игроков или тех, кто действительно хочет потратить несколько лет и 2+ тысячи долларов на изучение и набор опыта.

Цена на валюту изменяется под воздействием нескольких факторов. Один из них - внутренняя политика государства. Чем лучше дела обстоят внутри страны, тем стабильнее чувствует себя валюта. Достаточно взглянуть на один пример с американским долларом:

Когда в США дела идут хорошо, его курс остается неизменным. Но как только внутри страны начинается кризис, курс доллара падает. Последний явный случай: ипотечный кризис в 2007 году. Несмотря на то, что все перекинулось на остальной мир и в целом курсы многих валют ослабели, доллар был слабее всех.

Факторы, на которые можно опираться при торговле на бирже — это безработица, уровень инвестиций в экономику, отток капитала, состояние банковского сектора и чрезвычайные события. К таким событиям могут относиться выбор президента, волнения в стране и т. д. Вдобавок к внутренней политике, есть внешняя. Она тоже определяет силу валюты на мировом рынке.

Яркий пример. Как только на нашу страну обрушились санкции, рубль просто улетел в трубу, и его падение было остановлено только прямым вмешательством Центробанка.

Акции

Акции — долевые ценные бумаги, которые гарантируют получение части прибыли компании и части имущества при ее ликвидации. Это самый интересный и выгодный рынок, который с каждым годом все больше расширяется. Чем больше компаний создается, тем больше рынок.

На картинке наглядно показано, как изменился рынок акций. Каждый вложенный в рынок «1 доллар» уже давно превратился в 10 миллионов за 200 лет. На протяжении всех лет рынок увеличивался в 50 000 раз каждый год.

Рынок акций подходит практически для всех. Новички могут инвестировать в надежные ценные бумаги и получать стабильную среднюю прибыль. Профессионалы могут оценивать перспективные бумаги, вкладывать и перепродавать активы, как только они наберут реальную стоимость.

Акции меняется в цене также под воздействием двух факторов: внутренней политики компании и экономики страны. В качестве примера хорошей внутренней политики компании и повышения цены акций можно привести компанию Nintendo.

После запуска всемирно известной игры Pokemon Go акции компания-издателя Nintendo за неделю выросли на 50%. Как только все узнали, что Nintendo имеет лишь косвенное отношение к этой супер-успешной игре, её бумаги упали на 18%, но тем не менее, в итоге показали хорошую прибыль.

Зависимость ценных бумаг от экономики страны легко проверить на примере России. Несмотря на то, что курс рубля обвалился, многие компании из ТОП-10 по капитализации не только не приобрели в объемах сделок, но также еще и существенно потеряли курс, как только стартовал экономический кризис в 2014-ом.

Предсказать поведение акций бывает значительно сложнее, чем валюты. Просто потому, что информацию о государственной политике можно найти в открытых источниках. Вы всегда можете ознакомиться с реальными данными, отчетами и статистикой. Но с внутренними документами компании все не так. Вы не можете предсказать, что случится в следующий момент и каким курсом пойдет компания. Придется адаптироваться.

Облигации

Облигации — долговые ценные бумаги, владелец которых по истечении заранее оговоренного срока получает прибыль от того, кто её выпустил. Облигации - один из самых консервативных и прибыльных для новичков способов вложения собственных средств.

Облигации подходят для консервативных инвесторов. Если вкладываться в бумаги крупных компаний, можно получать небольшую прибыль, которая перекрывает реальный показатель инфляции. На большой дистанции не даст крупной прибыли, но сэкономит накопления.

Облигации отличаются стабильностью и зависят исключительно от деятельности компании или государства. Ценные бумаги компаний дают доходность в зависимости от финансового положения эмитента. Чем лучше дела у компании, тем меньше прибыли принесут их облигации.

И обратный пример. Я слышал о компании, которая перед самым банкротством выпускала облигации с доходом до 50% годовых. Естественно, спрос на них был небольшой, потому что все знали, что их бумаги не имеют никакой ценности.

С государством ситуация несколько другая. Облигации, которые выпускает страна и регион, всегда будут в цене. За исключением форс-мажорных обстоятельств. Именно поэтому такие облигации покупают на длительный срок. Чем выше срок, тем выше доходность. Они легко продаются, легко покупаются, но приносят меньше, чем облигации компаний.

Фьючерсы

Фьючерс - самый популярный производный финансовый инструмент. Это контракт, при котором покупатель обязуется купить, а продавец продать определенный товар в определенный срок по заранее оговоренной цене. Есть два вида фьючерсов: поставочный и расчетный.

Поставочный фьючерс — это прямое исполнение контракта. Покупатель покупает, а продавец продает. Расчетный фьючерс — более продвинутый инструмент. Это компенсирование разницы актива. Если покупатель хотел купить товар через неделю, а цена его оказалась выше, он платит разницу. Если продавец хотел продать, а цена оказалась ниже, он также платит разницу.

Опционы

Это менее популярный инструмент, нежели фьючерсы. Его особенность в том, что покупатель получает право, а не обязанность, купить определенный актив в определенный момент времени. Есть и его производная - бинарные опционы. Это уже более интересный и простой инструмент, который заслуживает внимания.

Контракты на стоимость актива. Человек делает прогноз, будет ли стоимость актива выше или ниже в определенный момент времени. Реально торговля бинарными опционами ведется на Чикагской бирже, но в России есть множество фиктивных компаний, которые также дают возможность торговать бинарными опционами.

Индексы

Индекс — показатель изменения ценных бумаг. Для простоты можно представить, что это одна большая корзина из акций, которые объединили по какому-то признаку. Таких признаков может быть много:

- Отрасль.

- Объем.

- Капитализация.

Исходя из признаков, по которым сформирована корзина, можно определить, какой показатель показывает тот или иной индекс. К примеру, при росте цен на нефть, акции нефтяных компаний также неизбежно будут расти. Но компании двигаются с разной скоростью. Индекс нефтяных компаний поможет нам увидеть среднюю динамику по рынку.

В России 2 самых популярных индекса: Индекс ММВБ и Индекс РТС. Индекс Московской Биржи включает в себя 50 самых ликвидных и крупных эмитентов акций. Грубо говоря, он дает возможность смотреть, как развивается экономика в нашей стране. На большой дистанции он показывает доходность более чем в 15% годовых.

Индекс РТС рассчитывается также, исходя из 50 крупнейших эмитентов, но в долларах США. На его курс будет влиять курс рубля и доллара, а также объемы торгов.

Теперь давайте подведем итоги:

- Валюта — рискованно, прибыльно, очень сложно.

- Акции — гибко, прибыльно, средне.

- Облигации — стабильно, средний доход, просто.

- Фьючерсы

- Опционы — рискованно, прибыльно, средне.

Выбирайте актив для торговли с учетом того, что вы хотите получить.

Инвестирование и трейдинг

Несмотря на то, что многие на подсознательном уровне понимают разницу между вложениями и торговлей, давайте зафиксируем это.

Регулярное вложение средств с целью их приумножения. Вы покупаете что-то перспективное, откладываете в долгий ящик и постоянно докладываете собственные деньги.

Говоря простым языком, мы инвестируем для того, чтобы на длинной дистанции получать стабильный доход. При постоянных вложениях инвестор через 5 — 10 лет сможет получить огромную сумму, в 3 — 5 раз превышающую его вложения.

Трейдинг - постоянная купля-продажа активов с целью получения прибыли. Это полноценная работа, которая требует полной выкладки. Сидеть за компьютером в 5 экранов и анализировать все показатели графиков - вот что делают трейдеры каждый день.

Трейдеры занимаются немного другими вещами. Чаще всего они торгуют каждый день, получая прибыль от ежедневных операций. Их работа намного сложнее. Непросто вложить деньги в перспективный актив и ждать, пока он будет периодически приносить прибыль. Нужно оценить, насколько актив может подняться, когда его купить, когда его продать.

Быть трейдером чрезвычайно сложно, поэтому такая работа не подходит для новичков на финансовом рынке. Более опытные спецы просто получат деньги за ваши неправильные сделки. Но заработать на трейдинге можно гораздо больше.

Главное отличие трейдера и инвестора в следующем: если акции приносят неплохой стабильный доход на протяжении долгого времени, то инвестор не будет их продавать, даже если они взлетят в цене в 1,5 — 2 раза от реальной стоимости. Просто потому, что бумаги и так приносят ему прибыль. В то же время трейдер, даже не задумываясь, продаст актив, просто потому, что он переоценен.

Трейдинг — своеобразная следующая ступень. Хороший инвестор тоже прекрасно знает, когда ему нужно продавать активы. Но новичкам на бирже не стоит бездумно продавать то, что приносит деньги.

Итак, подводя итог:

- Инвестор — вкладывает в активы вдолгую, получает прибыль. Подходит для тех, кто желает приумножить свои накопления.

- Трейдер — человек, который постоянно торгует активами и получает еще больше прибыли. Подходит для тех, кто хочет работать с ценными бумагами.

Стратегии инвестирования

Есть разные стратегии инвестирования в зависимости от:

- Активов.

- Потребностей инвестора.

- Его нынешнего финансового положения.

- Долгосрочных целей.

Здесь я рассмотрю три фундаментальных стратегии и их отличия.

Консервативная стратегия - это стратегия вложений, когда инвестор отдает предпочтения активам, которые позволят ему не проиграть на длинной дистанции. Это значит, что главная цель такой стратегии — в сохранении денежных средств. Задача - добиться доходности чуть большей, чем инфляция.

Инвесторы, которые выбирают консервативную стратегию, инвестируют в надежные активы внутри своей страны и за рубежом. В большинстве случаев в рынки, в которых абсолютно уверены. В нашей стране такими объектами инвестиций будут государственные облигации и акции компаний из ТОП-10. Они не дадут высокого дохода, но слегка перекроют реальный уровень инфляции.

Агрессивная стратегия - это противопоставление консервативной стратегии. Здесь во главу ставят получение дохода. Именно поэтому выбираются высокодоходные и рискованные активы, в которые инвесторы вкладывают средства.

При этой стратегии инвесторы выбирают перспективные рынки. До недавнего времени к такому рынку относилась . Те агрессивные инвесторы, которые поверили в неё, получили огромные прибыли за короткий срок. Но это было также связано с высокими рисками. Потому что многие криптовалюты просто не оправдали их ожиданий. Большинство из них было бесполезными, а значит, вложения в них не окупились.

Агрессивные инвесторы чаще всего ищут новые рынки и отрасли, которые только развиваются. Вложив в них изначально, на этапе их становления, они могут получить гораздо большую прибыль потом.

Агрессивная стратегия требует большей маневренности при управлении активами. К примеру, акции компании, которая набрала популярность после выпуска одного продукта, могут стать заметно ниже при выпуске нового товара. И тогда их нужно как можно быстрее продать. И так каждый раз. Как только актив начнет падать в цене, его нужно продавать.

Смешанный стиль управления - эта стратегия подразумевает использование разных методов управления средствами.

Для такой стратегии характерен баланс между высокодоходными активами и надежными. Но предпочтение отдается вторым, для гарантированного получения прибыли.

Инвестиционный портфель

Для того чтобы следовать своей инвестиционной стратегии, нужно собирать . Главное правило инвестирования говорит, что активы нужно разделять. В любом случае низкодоходные активы должны уравновешивать высокодоходные, чтобы достигать золотой середины по прибыли и убыткам.

В зависимости от выбранной инвестиционной стратегии собирают разные типы инвестиционных портфелей. Для консервативной стратегии больше всего подходит портфель с преобладающим числом облигаций. Порядка 80% средств, которые вы можете вложить, нужно держать именно в них. Оставшиеся 20% держатся в высоконадежных акциях. Такой инвестиционный портфель может давать доходность примерно в 10% годовых.

Рискованный портфель, наоборот, состоит преимущественно из акций. Он позволяет получать высокую доходность на короткой дистанции. При грамотном управлении и оценке рисков, можно добиваться высокой доходности. Это достигается за счет вложений в недооцененные ценные бумаги. На средней дистанции такой портфель приносит высокую доходность, но только при правильном подходе. Это не тот способ, который подходит для новичков.

Смешанный инвестиционный портфель позволяет комбинировать типы ценных бумаг и активов в зависимости от того, что требуется в данный момент времени. Если в мировой экономике кризис, а инвестор не обладает достаточной квалификацией, чтобы зарабатывать, на первый план выходит сохранение активов. В стабильный период, когда можно рисковать и не потерять большую сумму, выходит доходность. Обычно в таких портфелях доля акций больше доли облигаций, но ненамного.

Инвестиционный портфель не может оставаться неизменным. Нельзя вкладывать только в определенные ценные бумаги, даже придерживаясь одной стратегии инвестирования. Даже инвесторы с мировым именем постоянно покупали и продавали активы, которые были недооценены и переоценены. Это давало возможность получать действительно большую доходность на дистанции.

Сколько реально можно заработать на бирже

Есть несколько мифов об инвестировании. Многие люди, которые никогда не пытались на бирже, вкладывая собственные средства, думают, что мировые инвесторы зарабатывают огромные суммы за собственные сделки. Что ежегодно средства фондов увеличиваются чуть ли не в несколько раз. Но на самом деле, дела на инвестиционном рынке обстоят намного более консервативно.

Даже Уоррен Баффетт, самый известный инвестор в мире, никогда не мог показать доходность выше 25% годовых.

Это означает, что на длинной дистанции даже показатель в 20% годовых от вложений в ценные бумаги будет довольно высоким. Опытные инвесторы советуют ориентироваться на 16 — 18% годовых. И это для людей, опыт которых измеряется десятилетиями. Но это справедливо исключительно для инвесторов с большим фондом, которым очень сложно управлять. Невозможно вкладывать в одни и те же ценные бумаги и валюту миллиардные активы. Просто потому, что рынку не требуется так много.

Обычный инвестор легко может заработать 50, а то и 100% годовых на нескольких удачных сделках. Выше, когда мы говорили об акциях и компании Нинтендо, пример их повышения на 50% за 2 недели - яркое тому доказательство. Но несмотря на это, на длинной дистанции очень сложно поддерживать такой темп. Инвестиции не терпят излишне агрессивных игроков. Очень сложно преумножать капиталы раз за разом. Просто потому, что цена каждой ошибки будет возрастать.

Именно поэтому не стоит надеяться на то, что вы будете получать большой доход от инвестирования. На большой дистанции, если пользоваться исключительно собственными средствами, можно скопить целое состояние на грамотных вложениях. Но это время измеряется десятками лет активной, кропотливой работы.

Как заработать на бирже: 6 шагов

Шаг 1. Выбор рынка для инвестирования.

Лучше выбирайте из акций, облигаций и фьючерсов. Эти три рынка довольно лояльны к новичкам, но имеют свои подводные камни.

Рынок фьючерсов идеально подходит для начинающих трейдеров. Рисков на нем гораздо меньше, а потери от неудачных сделок ниже.

Выбирайте исходя из ваших предпочтений и целей. Что вам нужно получить и какие усилия вы готовы потратить на изучение и внедрение своих наработок. Лучше потратить время на изучение одного рынка, к примеру, акций. Это позволит узнать больше о компаниях на этом рынке, что они делают, чем занимаются и какие у них перспективы.

Шаг 2. Максимальное изучение этого рынка.

После того как вы выбрали подходящий актив для инвестирования, нужно его максимально изучить. Что из себя представляет актив, когда он меняет стоимость, какие силы могут заставить этот актив измениться в цене в вашу сторону и т. д. Это очень важно, так как если вы недостаточно изучите рынок, то легко сможете ошибиться в расчетах.

Каждая ошибка будет следствием недоработок по изучению рынка. Внимательно подходите к этому пункту. Изучайте все предложения и обращайте внимание, когда меняется цена и вследствие чего. Так вы сможете увидеть фундаментальные рычаги воздействия на этот рынок, которые впоследствии превратите в сигналы для покупки/продажи активов.

На этом этапе нужно выбрать стратегию инвестирования.

Шаг 3. Выбор брокерской компании на бирже.

После того как вы изучили все теоретические аспекты, можно приступать к выбору брокера. Управляющая компания должна быть надежной и не требовать много комиссионных. После выбора брокера вы заключаете контракт и устанавливаете на компьютер специальный терминал, который позволит вести торговлю на бирже онлайн.

Шаг 4. Реализация стратегии.

После того как выберете брокера, можно приступать к реализации собственной стратегии. Можно покупать активы, которые вы выбрали согласно стратегии. Первое время не отступайте от нее ни на шаг, потому что отступление от стратегии — самая большая ошибка, которую делают начинающие инвесторы. Если все получается сразу - надо этим пользоваться.

Шаг 5. Корректировка стратегии инвестирования.

Если вы поняли, что выбранная стратегия для вас не подходит, или у вас появились идеи, как её дополнить, можно использовать полученные знания и практический опыт для получения прибыли.

Для того чтобы выйти на нормальный доход, у вас может уйти 1 — 2 года. Не беспокойтесь, это нормально.

Шаг 6. Формирование привычки к инвестированию.

Последний шаг - создание привычки постоянно откладывать собственные средства. Это самое важное для каждого инвестора вне зависимости от цели инвестирования. К примеру, если вы будете откладывать каждый месяц по 3 тысячи рублей, имея чистой прибыли 10%, то получите 630 тысяч рублей через 10 лет. При том, что вложите лишь 360.

При выходе на среднерыночную доходность инвестиций в 18% вы сможете получить 1 миллион рублей, вложив 360 тысяч за 10 лет. А это увеличение активов более чем в 2,5 раза.

Формирование привычки откладывать деньги позволит увеличивать активы каждый месяц. При грамотном вложении в определенный момент вы сможете использовать исключительно вложенные средства для дальнейшего увеличения капитала. После того, как научитесь выходить в плюс, останется периодически вкладывать свободные средства и получать за это неплохие деньги.

Паевые инвестиционные фонды

Есть один способ избавить себя практически ото всех трудностей, связанных с инвестированием. Это вложения в . Такие компании собирают средства вкладчиков у себя и вкладывают их в ценные бумаги. Есть фонды акций, облигаций, смешанные фонды, фонды индексов и т. д.

Чтобы вложиться в паевой инвестиционный фонд, достаточно просто купить пай. Обычно он стоит от 3 до 20 тысяч рублей.

ПИФы хороши для тех, у кого нет достаточного капитала для инвестирования. К примеру, для того, чтобы инвестировать в индекс ММВБ, нужно сформировать портфель, минимальная стоимость которого — более 3 миллионов рублей. Но ПИФ, который инвестирует в индекс ММВБ, может запросить с инвестора, к примеру, 5 тысяч рублей. Это гораздо привлекательнее.

Но не все так просто. Работая с ПИФами, вам придется столкнуться с комиссией. И на небольшом сроке (до 3 лет) она действительно будет небольшой. Реальная упущенная прибыль будет около 15 — 20%. Но на большой дистанции, более 10 лет, вы рискуете упустить до 50% от прибыли.

Именно поэтому, хоть ПИФы и являются привлекательным способом инвестирования, у них есть два минуса:

- Высокие комиссии.

- Низкая реальная доходность.

К примеру, ПИФы, которые инвестируют в индекс ММВБ, приносят годовой доходности меньше, чем прямые инвестиции в этот индекс. Поэтому, если вы действительно хотите зарабатывать на бирже, лучше не начинайте с инвестиционных фондов. Несмотря на то, что самостоятельные инвестиции - большой риск, на дистанции вы получите гораздо больше, если наберетесь опыта работы на бирже самостоятельно.

Теперь несколько слов о полезных книгах, которые помогут вам лучше понять инвестирование и изучить пару интересных стратегий для собственных вложений.

Бенджамин Грэм «Разумный инвестор» - книга известного экономиста, основателя теории стоимостного инвестирования. Она рассказывает об основных проблемах инвестирования, о том, как сформировать инвестиционный портфель, правильно оценивать перспективы ценных бумаг.

Главная ценность этой книги: практическая информация по инвестированию. С каждым новым изданием в книге рассказывается о стратегии инвестирования для конкретного периода времени: во что надо вкладывать, как анализировать, почему и т. д. Это основная книга, которая обязана стоять на вашей полке.

Команда УК Арсагера «Заметки по инвестированию» - современная книга от . Рассказывает о том, для чего вообще нужен фондовый рынок, какую прибыль из него можно получить и каким образом. Это книга - результат более чем двадцатилетнего опыта работы управляющей компании и ее лучших экспертов.

Главная ценность этой книги: практические советы и ответы на большинство вопросов о вложениях денег. Теоретические аспекты помогут новичкам понять, зачем вкладывать свои деньги, а советы помогают закрыть вопрос о том, куда их вкладывать. Книга современная, поэтому все советы подходят для использования здесь и сейчас.

Уоррен Баффетт «Эссе об инвестициях» - полноценная книга об инвестициях от человека, который всю свою жизнь посвятил вложениям и заработку. В ней рассказывается об инвестициях в ценные бумаги, управлении капиталом и деятельности инвестиционных фондов. Очень полезное руководство даже для начинающего инвестора.

Главная ценность этой книги: возможность увидеть, что инвестирование - отдельный мир. Со своими законами, правилами, изменениями и постоянными рисками. Позволяет поставить все в голове на свои места.

Джереми Сигел «Долгосрочные инвестиции в акции» - книга о современных методах формирования инвестиционного портфеля. Неплохой практический сборник для начинающего инвестора. В ней рассказывается о вложениях в акции на реальных примерах.