Заявление в ифнс на возврат имущественного вычета. Как написать заявление на налоговый вычет. Способы подачи документов

Данный список Вы можете использовать для получения вычета при покупке недвижимости через налоговую инспекцию. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Заявление на возврат налога (через налоговую инспекцию)

Вы можете скачать образец заявления на возврат налога для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, поданного вместе с декларацией, Вы сможете получить возвращенный налог от налоговых органов.

Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, без процентов по ипотеке

Заявление (соглашение) о распределении (разделе) вычета при общей совместной собственности, с процентами по ипотеке

Вы можете скачать образец заявления в формате doc, пройдя по этой ссылке. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию).

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать - отнести документы в инспекцию самому или подать онлайн.

Документы на вычет через работодателя при покупке недвижимости

Список документов на вычет при получении вычета у работодателя

Данный список Вы можете использовать для получения вычета при покупке недвижимости через работодателя. Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Заявление на вычет (у работодателя) работодателю

Вы можете скачать образец заявления для работодателя (или иного налогового агента) в формате doc, пройдя по этой ссылке. При помощи этого заявления, получив предварительно в налоговой инспекции уведомление о праве на вычет, вы сможете получить вычет у своего работодателя.

Заявление на вычет (у работодателя) в инспекцию

Вы можете скачать образец заявления для налоговой инспекции в формате doc, пройдя по этой ссылке. При помощи этого заявления, Вы сможете получить в налоговой инспекции уведомление о праве на вычет. Далее, с уведомлением о праве на вычет, Вы сможете получить вычет у своего работодателя (или иного налогового агента).

Соглашение о разделе вычета при общей совместной собственности можно использовать такое же, как при вычете через налоговую инспекцию (выше).

Документы на вычет по обучению

Список документов для получения налогового вычета по обучению

Заявление для возврата налога при вычете по обучению

При получении вычета по обучению заявление на вычет теперь не требуется. Соответствующие изменения в Налоговый кодекс были внесены законом в конце 2009 года. Но если Вы хотите, чтобы возвращенный налог был Вам перечислен, Вам нужно подать в налоговую инспекцию реквизиты Вашего банковского счета. Поэтому мы рекомендуем подавать заявление по данному шаблону с реквизитами Вашего счета.

Документы на вычет по лечению

Список документов для получения налогового вычета по медицине

Вы можете скачать список в формате pdf, пройдя по этой ссылке.

Образец заявления на имущественный вычет в налоговую за 2018 год такой же, как в предыдущих периодах. Этот документ является неотъемлемой частью пакета документации, который нужно подавать для получения возмещения. Отсутствие заявления служит основанием для отказа в предоставлении компенсации.

Как написать заявление на имущественный вычет в налоговую

Строгой формы, по которой нужно писать заявление о подтверждении права на имущественные налоговые вычеты 2019 года, нет, хотя ФНС разработала рекомендованный шаблон. На него и нужно ориентироваться при составлении ходатайства.

Заявление на вычет на недвижимость пишется для того, чтобы обозначить желание соискателя, который подает пакет документов. В нем можно отразить не только просьбу предоставить возмещение, но и определить детали его предоставления - в каких частях выплачивать, на какой счет или карту, вернуть ли сумму из бюджета либо получать компенсацию у работодателя.

Написать заявление в налоговую на возмещение имущественного вычета можно вручную - на белом листе размера А4 темной пастой, соблюдая основные принципы делового стиля и документоведения - составить шапку в правом верхнем углу, а далее написать сам текст, после чего поставить подпись с расшифровкой и дату.

Можно также взять шаблон - распечатать или получить в окошке в ИФНС - и заполнить пустые строки. Если недвижимость оформлена на ребенка, то родители сохраняют право получить компенсацию по этому объекту, потому что расходы на покупку несли они и налоги платили тоже они. При этом заявление к 3-НДФЛ на возврат налога при покупке квартиры пишут тоже родители, и им не нужно согласие ребенка или органов опеки. Когда ребенок достигнет совершеннолетия, он сможет воспользоваться своим правом по России, но уже по другому объекту недвижимости.

Если после компесации расходов на приобретение жилплощади максимальная сумма вычета не исчерпалась, то заявитель вправе получить остаток в будущем в любое время при возникновении расходов на покупку или строительство другой квартиры, подав заявление и другие документы.

Пример 1

Шеховцев Владимир купил комнату в коммунальной квартире за 1 000 000 рублей. По НК РФ максимальный вычет составляет 2 000 000 рублей. Владимир получил возмещение за комнату, а через 5 лет купил еще одну комнату в этой квартире также за 1 000 000 рублей и компенсировал расходы, подав необходимый комплект документов.

Срок подачи заявления на налоговый вычет при покупке жилья

Если по итогам года у соискателя нет дополнительных доходов, за которые нужно отчитаться, то срока для подачи документов на возмещение нет. Соискатель вправе подать заявление на имущественный вычет в любое время года. Если же по итогам года у соискателя были дополнительные доходы, за которые он должен отчитаться, то декларацию и, соответственно, заявление он подает до конца апреля нового года.

Пример 2

Грудинин Игорь купил дом за 4 000 000 рублей в 2016 году и готовит документы на имущественный вычет. Его зарплата в компании «Модный стиль» равна 50 000 рублям в месяц. В 2018 году он сдал в аренду машину на полгода и получил за это плату в размере 100 000 рублей. До конца апреля 2019 года ему нужно отчитаться за доход по аренде, а также добавить к декларации лист об имущественном вычете и написать заявление о его предоставлении.

Если бы у Игоря Грудинина не было доходов от аренды, подать документы на вычет он мог бы в течение 2019 года в любое время.

Важно! О необходимости подать декларацию в установленный срок плательщик уведомляется налоговой инспекцией заблаговременно путем направления ему налогового уведомления.

Заявление прикладывается сразу к общему пакету документации либо сдается после камеральной проверки и вынесения положительного решения.

Образец заполнения заявления на налоговый вычет при покупке жилья

Образец заявления в ИФНС на имущественный вычет в 2019 году утвержден приказом ФНС России № ММВ-7-8/182@ , изданном в 2017 году 14 февраля.

Скачать образец заявления на имущественный вычет в налоговую можно .

Бланк заявления на возврат подоходного налога при покупке квартиры состоит из 3 листов:

- титульный;

- лист о платежных реквизитах;

- информация о заявителе - паспортные данные.

На третьем листе нужно заполнить информацию в точности по паспорту. В блоке адреса не требуется заполнять все графы. В случае регистрации в городе нужно заполнять только выделенные строки. Если прописка — в ином населенном пункте, то, напротив, заполнению подлежат графы района, и населенного пункта.

Однако придерживаться этого бланка необязательно. Допускается написание заявления в произвольной форме.

Пример заявления на вычет за квартиру в произвольном виде:

Начальнику Межрайонной инспекции ФНС России № 23

Первомайского р-на г.Ростова-на-Дону

Додохян Т.М.

От Красюковой Е.В.,

проживающей по адресу:

Телефон:

заявление.

Прошу предоставить имущественный налоговый вычет в размере 31 200 (тридцати одной тысячи двухсот) рублей на основании поданной декларации 3-НДФЛ. Указанную сумму прошу перечислить на счет:

Подпись: Дата:

Если это не первый год получения возмещения, то нужно писать: «… предоставить остаток имущественного налогового вычета…». В тексте рекомендуется указать поименный перечень приложений — всех прикладываемых документов, и общее число листов всех документов.

Реквизиты карты легко узнать, воспользовавшись терминал или банкоматом — в разделе личного кабинета есть функция запроса платежных реквизитов.

Образец заявления на вычет по ипотеке

Если заявитель купил жилье с участием ипотечных средств, то ему компенсируются и расходы по уплате процентов в размере 3 000 000 рублей. Согласно России, получить возврат по процентам можно после исчерпания компенсации по основной сумме - за покупку жилья.

Когда основная сумма будет полностью выплачена, заявитель каждый новый год подает справку 2-НДФЛ, справку из банка об уплаченных процентах и заявление. Оно такое же, как и по обычным расходам, — т. е. может быть в произвольной форме либо по рекомендованному образцу ФНС России. Компенсация по процентам - 390 000 рублей. Она будет выплачиваться по мере уплаты процентов - в течение 10, 20 и более лет, это зависит от условий ипотечного договора.

Если вы официально трудоустроены, исправно из года в год выплачиваете государству подоходный налог и при этом до сих пор не воспользовались своим правом получить налоговый вычет при покупке квартиры, постройке дома и компенсации процентов по ипотеке, то вам обязательно стоит прочитать эту статью от начала и до конца.

Ваше право на налоговый вычет законодательно закреплено и подробно описано в статье №220 Налогового Кодекса РФ, а также будет детально и на конкретных примерах растолковано нашим ведущим юристом.

Сегодня мы расскажем вам обо все тонкостях оформления налогового вычета при покупке квартиры с учетом всех изменений в законодательстве за 2019 год, а также детально объясним кому, когда, сколько и как можно получить возврат денег за покупку квартиры.

Если у вас имеются какие-то конкретные вопросы по данной теме, то наш юрист онлайн готов оперативно и бесплатно проконсультировать вас прямо на сайте. Просто задайте свой вопрос во всплывающей форме и дождитесь ответа. Так вы сможете быстрее и доходчивее разобраться в своих правах на получение налогового вычета.

Самыми частыми вопросами, с которыми сталкиваются наши юристы, являются: кто и сколько раз может получить налоговый вычет при покупке квартиры. Отвечаем:

Самыми частыми вопросами, с которыми сталкиваются наши юристы, являются: кто и сколько раз может получить налоговый вычет при покупке квартиры. Отвечаем:

Законное право получить налоговый вычет за покупку квартиры имеет каждый официально трудоустроенный гражданин РФ, за которого работодатель ежемесячно отчисляет подоходный налог с его трудовой деятельности в размере 13%. В этом же размере (13%) гражданин и может вернуть деньги от приобретенной недвижимости, а точнее в следующих случаях:

- Непосредственная покупка жилья (квартира, дом, комната);

- Постройка собственного дома;

- Любые расходы на ремонт и отделку новоиспеченного жилого имущества (главное при этом сохранять все чеки);

- Также вы имеет право вернуть деньги за уплату процентов по ипотечному кредиту .

Кому вернуть деньги не удастся?

Вернуть подоходный налог за покупку квартиры не получится, если:

- Вы приобрели квартиру до 1 января 2014 года и уже воспользовались правом на вычет;

- Если вы приобрели недвижимость после 1 января 2014 года, но исчерпали свой лимит (об этом ниже);

- Если вы приобрели недвижимость у близкого родственника (мать, отец, дочь, сын, брат, сестра);

- Если вы официально не трудоустроены (и соответственно не платите подоходный налог);

- Если в покупке квартиры принимал участие ваш работодатель (например, компания, в которой вы работаете, оплатила какую-то часть приобретенного вами жилья);

- Если при покупке квартиры вы воспользовались какими-то государственными программами или субсидиями, например, материнским капиталом.

Сколько раз можно получать налоговый вычет при покупке квартиры?

В ответе на этот вопрос возможны два варианта:

- Если ваша квартира или другое недвижимое имущество приобреталось до 1 января 2014 года, то согласно статье 220 Налогового Кодекса Российской Федерации (абзац 27 пп. 2 п. 1) налоговым вычетом вы имеете право воспользоваться только один раз в жизни, и не важно, в какую цену обошлись вам квадратные метры. Например, если жилье было куплено за 500 000 рублей, то максимальная сумма, на которую вы сможете рассчитывать равняется 13-ти процентам от 500 000, т.е. 65 000 рублей. И на этом все!

- Если же вы приобретали жилье после 1 января 2014 года, то вы можете рассчитывать на многократный возврат налога, но в пределах 260 000 рублей, так как максимальная сумма, установленная государством для возврата денег с покупки недвижимости, равняется двум миллионам рублей. Более подробно о том, сколько денег можно вернуть, а также разбор конкретных примеров читайте дальше в этой статье.

Сколько денег вернут?

Итак, на какую сумму государственной компенсации вы можете рассчитывать при покупке квартиры после 1 января 2014 года? Отвечаем:

Итак, на какую сумму государственной компенсации вы можете рассчитывать при покупке квартиры после 1 января 2014 года? Отвечаем:

Ваш максимальный лимит на возврат подоходного налога с покупки квартиры - 2 000 000 рублей (за всю жизнь). Вернуть вы можете 13% с этой суммы, т.е. 260 000 рублей и не более того.

За каждый календарный год вы можете вернуть сумму, равную вашему подоходному налогу, который за вас платит государству ваш работодатель (13 процентов) за отчетный год, при этом остаток от полагающихся вам средств не сгорает, и в последующие годы вы также сможете оформлять возврат, пока не исчерпаете свой лимит.

Но подавать декларации о доходах в налоговую инспекцию вы имеет право только за текущий или максимум за три предыдущих года, но об этом чуть позже. Для начала давайте окончательно разберемся с суммой налоговой компенсации, на которую вы можете рассчитывать при покупке квартиры. Чтобы все стало окончательно и предельно ясно, разберем два конкретных примера.

Пример расчета налогового вычета за покупку квартиры

Пример 1 : В начале 2015 года вы купили квартиру за 2 500 000 рублей. Весь год вы официально работали и получали заработную плату в размере 60 000 рублей в месяц. Таким образом, в начале 2016 года вы имеете право обратиться в вашу налоговую инспекцию по месту жительства и написать заявление на возврат средств за приобретенное имущество. Максимум, что вам положено в этом случае - это 13% от 2 000 000, т.е. всего 260 000 рублей. Т.к. ваши годовые отчисления подоходного налога за 2015 год составили суммарно 93 600 рублей (60 000*0,13*12), то именно на такую сумму возврата (93 600) в 2016 году вы сможете рассчитывать. Остальные деньги вам будут возвращать в последующие годы, если вы все так же будете официально трудоустроены. К примеру, в 2016 году вы официально отработали только три месяца с зарплатой 20 000 рублей, соответственно в начале 2017 вы можете получить налоговый вычет равный 7800 рублям (20 000*0,13*3). Таким образом на последующие годы у вас еще останется сумма для возврата равная 158 600 рублей (260 000 - 93 000 - 7800).

Пример 2 . Вы приобрели квартиру стоимостью 1 500 000 и оформили за ее покупку налоговый вычет. В данном случае вы можете рассчитывать на 195 000 рублей (13% от 1 500 000). Но позже вы купили еще одну квартиру стоимостью 2 000 000 рублей. Соответственно, согласно законодательству, с данной покупки вы можете вернуть еще 65 000 рублей (13% от 500 000), так как суммарный лимит для возврата ограничен суммой в 2 000 000 рублей.

Необходимые документы

Чтобы вернуть себе налог за покупку квартиры, прежде всего нужно составить заявление по установленному образцу и предоставить все нижеперечисленные документы с копиями в свою налоговую инспекцию по месту жительства.

Чтобы вернуть себе налог за покупку квартиры, прежде всего нужно составить заявление по установленному образцу и предоставить все нижеперечисленные документы с копиями в свою налоговую инспекцию по месту жительства.

Итак, утвержденный на 2018 год список необходимых документов для получения имущественного налогового вычета выглядит следующим образом:

- Копия паспорта;

- Договор купли-продажи квартиры + копия;

- Правоутверждающие документы на объект: копия свидетельства о регистрации права собственности, либо акт о передачи квартиры в собственность (если квартира приобреталась в строящемся доме по договору долевого участия);

- Копии документов подтверждающих оплату приобретенной недвижимости (чеки, выписки о банковских переводах, платежки и т.д.);

- Копия вашего свидетельства о присвоении Идентификационного номера налогоплательщика (ИНН);

- Справка о доходах с места работы по форме 2-НДФЛ;

- Также необходимо предоставить декларацию о вашем годовом доходе по форме 3 НДФЛ за прошедший календарный год;

- Заполненное заявление на возврат налогового вычета.

Помимо вышеперечисленных обязательных документов налоговый орган может также потребовать от вас заполнить заявления о распределении вычета между супругами, если вы состоите в официальном браке. Ниже вы можете скачать и ознакомиться с образцами требуемых к заполнению заявлений.

Для возврата налогового вычета за 3 предыдущих года вам также нужно заполнить декларации за 2017 и 2016 гг.

Когда подавать документы и за какой период можно вернуть налог?

Документы на возврат имущественного налога при покупке квартиры вы можете, начиная с того момента, как полностью рассчитаетесь за приобретаемое жилье и получите на руки документы на право владения недвижимым имуществом:

- Свидетельство о регистрации права собственности - в случае приобретения квадратных метров по договору купли-продажи;

- Акт о передачи квартиры в собственность - если недвижимость приобреталась в строящемся доме по договору долевого участия.

Также у вас на руках в обязательном порядке должны присутствовать все платежные документы, подтверждающие ваши расходы на приобретенное жилье.

Как правило, подача документов на возврат средств происходит в начале каждого календарного года. Лучше всего обращаться в налоговую со второй половины января (сразу после новогодних каникул).

Кроме того, если вы приобретали квартиру несколько лет назад, то вы также можете получить за нее налоговый вычет, причем у вас есть право подать декларацию о доходах за три предыдущих года . Т.е. например, вы купили квартиру в 2016 году и забыли воспользоваться своим правом на возврат налога. Спустя пять лет, в 2021 году, вы одумались и обратились в налоговую инспекцию с соответствующим заявлением. Все эти пять лет вы честно работали и имели официальный доход, но вот только воспользоваться своими отчислениями в казну вы сможете всего за три года, предшествующих моменту обращения за вычетом. В данном случает это 2020, 2019 и 2018 года. Если за это время ваш суммарный подоходный налог оказался меньше положенной вам суммы возврата (смотрите пункт «Сколько денег вернут?»), то оставшуюся часть суммы вы спокойно можете получить в последующие годы.

Процесс получения налогового вычета

Самый оптимальный способ: получение самостоятельно через обращение в свою налоговую инспекцию. Пусть придется немного посуетиться и побегать за справками, собирая их по разным инстанциям, зато в итоге процедура окажется намного дешевле, нежели обращение в специализированную фирму.

Если же вам не хочется этим заниматься самостоятельно, или у вас просто нет на это времени, то наш юрист онлайн готов дать вам бесплатную консультацию, как можно значительно ускорить и упростить весь этот процесс.

Для получения налогового имущественного вычета в 2018 году нужно заполнить новую декларацию по установленной форме 3-НДФЛ и приложить ее к собранным документам (в списке необходимых документов она также присутствует).

Вместе с копиями пакет документов передается дежурному работнику налоговой службы, после чего он в течение определенного времени их проверит и, если все было сделано правильно, вскоре вам придет долгожданный денежный перевод. Как правило, рассмотрение заявок и принятие по ним решений происходит в срок от двух до четырех месяцев.

Как получить вычет в виде наличных выплат от своего работодателя?

Получить налоговый вычет за покупку квартиры можно и без обращения в налоговую инспекцию. А точнее вам придется обратиться туда только один раз с целью подтвердить ваше право на налоговый вычет. Для этого от вас потребуется подготовить копии всех документов, описанных выше и заполнить заявление «о подтверждении права налогоплательщика на получение имущественных налоговых вычетов», бланк которого вы можете скачать ниже.

После получения письменного уведомления из налоговой инспекции, подтверждающего ваше право на вычет (обычно на рассмотрение заявки и подготовку решения у налоговиков уходит около 30 дней) вам необходимо обратиться к своему непосредственному работодателю и предоставить ему это уведомление о праве получения налогового вычета. С месяца предоставления вами такого уведомления, бухгалтерия должна начислять вам зарплату без вычета подоходного налога.

О том, как это правильно сделать, вас бесплатно проконсультирует наш дежурный юрист. Просто задайте ему соответствующий вопрос во всплывающей форме и дождитесь ответа.

Также если у вас остались какие-то пробелы в понимании своих прав и необходимых действий для возврата подоходного налога после покупки квартиры, то наши специалисты бесплатно проконсультируют вас в режиме онлайн.

Калькулятор

Узнать, сколько можно вернуть налога с покупки квартиры в 2019 году, вы можете, воспользовавшись нашим

При покупке квартиры российские граждане обладают правом на возврат части затраченных средств. Для этого им следует воспользоваться специальным имущественным налоговым вычетом.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Возврату подлежит 13% от расходов, но в пределах определенного лимита. Как написать и куда подавать заявление на возврат НДФЛ при приобретении квартиры?

Причины

Возврат гражданину подоходного налога именуется вычетом. Различается вычет имущественный и социальный. Предоставлен таковой может только по тем доходам, которые облагаются налогообложением по ставке 13%.

При возврате средств после приобретения квартиры печь идет об имущественном вычете. Данный вычет предоставляется налогоплательщику при совершении операций с недвижимостью, принадлежащей ему на правах собственности.

То есть можно претендовать на возврат некоторой части потраченного капитала государством, если куплены квартира, комната или дом.

Но при возмещении затрат не последнее значение имеет общая сумма расходов. Размер имущественного вычета при покупке недвижимости не может превышать 13% от двух миллионов рублей.

Если недвижимое имущество приобретено за меньшую сумму, то вернуть НДФЛ можно с полной стоимости купленной недвижимости. В случае, когда на покупку потрачено более определенной суммы, вернуть получиться лишь 13% от двух миллионов рублей.

Причины, АО которым допускается оформление возврата НДФЛ при приобретении недвижимости, определяет НК РФ.

Суть их сводится к следующим моментам:

- приобретение жилья либо земли под строительство жилища;

- уплата процентных начислений при оформлении кредита на покупку жилья;

- погашение начисленных процентов по кредитам, полученных в целях перекредитования жилищных займов.

НДФЛ при покупке земли под строительство жилья возвращается после получения собственником документов о регистрации права собственности.

При покупке квартиры надобно предоставить договор купли-продажи и документы о госрегистрации права собственности на купленную недвижимость.

При приобретении жилья по договору участия в долевом строительстве, основным правоподтверждающим документом становится передаточный акт.

Согласно НК РФ заявление на возврат налогов на доходы можно подать в трехлетний период после того как налог поступил в бюджет.

За один год можно получить сумму, оплаченную государству по налогу на доходы. Например, ежемесячно на протяжении года с зарплаты в десять тысяч рублей отчисляется налог в 13%. В этом случае размер вычета будет равен ста двадцати тысячам рублей.

Куда подавать

Вернуть налог можно двумя способами:

- Посредством обращения в налоговую инспекцию.

- Путем обращения к работодателю.

В первом варианте необходимые документы подаются в налоговые органы по месту жительства на следующий год после оформления сделки.

При этом потребуются следующие документы:

- документы, удостоверяющие заключение сделки;

- платежная документация;

- декларация по форме ;

- заявление;

- справка по форме , полученная от работодателя.

При покупке жилья в ипотеку понадобится приложение копии кредитного договора и справки о процентах, удержанных за один год.

Если собственников жилья несколько, то необходимо заявление о распределении налогового вычета между всеми совладельцами.

В данном заявлении указывается, что вычет получает один из совладельцев, а остальные дают на то свое согласие.

Подготовленный пакет документов подается в региональное отделение ФНС. В течение трех месяцев налоговая инспекция осуществляет камеральную проверку.

Затем принимается решение о возможности или невозможности предоставления налогового вычета. Налогоплательщик уведомляется о принятом решении. При положительном исходе денежные средства поступают на указанный в заявке расчетный счет в течение трех месяцев.

В некоторых случаях в возврате НДФЛ может быть отказано при:

- привлечении работодателя для финансирования строительства или покупки жилья;

- приобретении жилища в рамках государственных программ поддержки;

- использовании на приобретение недвижимости материнского капитала;

- получении государственных субсидий, направленных на оказание поддержки семьям с детьми;

- осуществлении сделок взаимозависимыми гражданами (перечень определен НК РФ).

Вернуть НДФЛ через работодателя допускается сразу же после заключения сделки. При этом нет необходимости заполнять налоговую декларацию.

Для получения вычета требуется обратиться в территориальное отделение ФНС и представить документы, подтверждающие заключение сделки. Здесь оформляется уведомление о подтверждение права на возврат налога.

Уведомление из ФНС следует подать в бухгалтерский отдел по месту работы. После этого в течение года с заработной платы не будет удерживаться 13% обязательного налога.

За год можно получить возврат только в пределах уплаченного за текущий год НДФЛ. В случае, когда за один год вернуть всю положенную сумму не получается, на следующий год нужно вновь получит уведомление из налогового органа и подать его в бухгалтерию работодателя.

Кто подает

Подать заявление о возврате НДФЛ при приобретении недвижимости вправе любой человек, являющийся гражданином РФ и трудящийся официально.

То есть гражданин должен работать по трудовому договору и регулярно платить подоходный налог. Важно, что получить возврат НДФЛ при приобретении недвижимости до 2019 года можно было лишь единожды.

То есть не имело значения, сколько раз будет покупать имущество гражданин. По закону вернуть НДФЛ можно было только с одной сделки купли-продажи недвижимости.

Сейчас за возвратом налога можно обращаться несколько раз. Но при условии, что общая база для расчета общего количества имущественных вычетов не может превышать двух миллионов рублей. При возврате НДФЛ по ипотечному кредиту расчетная база увеличивается до трех миллионов рублей.

Понятно, что НДФЛ может быть возвращен гражданину, который получает какой-либо облагаемый налогом доход. Но как в этом случае быть пенсионерам, ведь пенсия не облагается налогом. Стало быть, и вернуть налог не удастся?.

В соответствии с действующим законодательством пенсионер также вправе получить имущественный вычет. Порядок обращения в этом случае аналогичен.

Единственный нюанс, что обратится за вычетом пенсионеру дозволено если покупка была оформлена не позже чем в трехлетний период после выхода на пенсию.

Налог пенсионеру возвращается за те три последних года, которые он работал до пенсии. Если у пенсионера есть работающий супруг, то допускается оформление возврата на него.

Как заполнить заявление о возврате НДФЛ при покупке квартиры, его образец

Для обращения в ФНС за имущественным вычетом заявителю потребуется написать два заявления. В первом прописывается просьба о предоставлении налогового вычета по причине покупки жилья.

При этом если стоимость покупки не превышает двух миллионов рублей, то указывается вся затраченная сумма в полном объеме.

При большей стоимости жилья, указывается сумма в два миллиона рублей. Во втором заявлении нужно указать банковские реквизиты.

Далее потребуется получить справку 2-НДФЛ. В ней указывается полученный за один год доход и сумма выплаченного за это время НДФЛ. Именно последний показатель имеет особое значение – выплачена будет сумма в размере уплаченного налога.

Если таковая меньше полагающегося имущественного вычета, то выплаты переносятся на следующий год с повтором всей процедуры.

Также потребуется сделать копии всех документов, подтверждающих осуществление сделки по приобретению недвижимости:

- договора купли-продажи;

- расписки о передаче денег за квартиру;

- свидетельства о госрегистрации права собственности;

- акта приема-передачи жилища.

Потребуется и заполнение декларации о доходах по форме 3-НДФЛ. Подача копии паспорта и ИНН законом не предусматривается. Однако на практике ФНС просит приложить к пакету документов копии первой страницы паспорта и копию страницы о регистрации.

Типовой формы заявления на возврат НДФЛ при покупке квартиры не существует. Заявление составляется в произвольной форме. Можно при этом использовать бланк, предлагаемый ИФНС.

При составлении заявления в правом углу пишется, куда полается документ – в ИФНС №_. Затем пишутся данные подателя заявления – Ф.И.О. покупателя квартиры, адрес его проживания, данные паспорта и контактные данные.

В самом «теле» заявления прописывается просьба о возврате НДФЛ по причине покупки жилой недвижимости.

Сумма, подлежащая к возвращению, указывается цифрами и прописью. Для возврата средств в случае положительного решения указывается номер банковского счета и название самого банковского учреждения.

Заполненное заявление заверяется подписью подателя. Затем вместе со всеми необходимыми документами оно подается в налоговые органы по месту жительства.

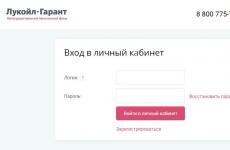

Данная инструкция составлена для тех, кто решил сэкономить свое личное время и оформить свой социальный (лечение, обучение) или имущественный вычет (за покупку квартиры, комнаты или дома) через интернет.

Для этих целей налоговой был создан личный кабинет, в котором Вы в режиме онлайн можете подать свою декларации, подтвердив данные указанные в ней скан-копиями необходимых документов. Где и как это правильно сделать? Об этом и много другом читайте ниже.

Пошаговая инструкция отправки декларации и заявления на возврат денежных средств

1 шаг

В первую очередь Вам необходимо перейти на сайт личного кабинета налоговой службы: https://lkfl.nalog.ru/lkfl/login

- Необходимо обратиться в любую ФНС. При себе необходимо иметь паспорт и Ваш ИНН (можно копию или оригинал). В случае, если Вы обращаетесь в налоговую по месту прописки, то достаточно иметь при себе только паспорт.

- Если у вас есть учетная запись на сервисе Госулуги: https://esia.gosuslugi.ru/ , которая подтверждена в авторизованном центре, то можно воспользоваться ей для входа (Кнопка №3 на картинке). Правда, если Вы подтверждали учетную запись через почту России (то есть логин и пароль присылали по почте), то этого может оказаться не достаточно, так как Ваша учетная запись может быть не полноценной. Для того чтобы получить полный доступ достаточно обратиться в центр, где можно сделать повторное «подтверждение личности», найти такой можно по ссылке на официальном сайте: https://esia.gosuslugi.ru/public/ra . Для этого потребуется оригинал СНИЛС и паспорт. После «подтверждение личности» Вы сможете с помощью учетной записи зайти в Ваш личный кабинет.

2 шаг

Войдя в личный кабинет первое, что Вам требуется сделать, для возможности оформления налогового вычет через личный кабинет: получить сертификат ключа проверки электронной подписи. Данным ключом Вы подпишете комплект документов, которые прикрепите на .

Для этого в правом верхнем углу нажимаем на: ваш профиль .

3 шаг

4 шаг

На странице создания ключа Вы выбираете один из трех способов, их отличия можно увидеть, нажав на знаки вопроса на против соответствующего варианта:

- Ключ электронной подписи хранится в защищенной системе ФНС России (рекомендовано);

- Электронная подпись хранится на Вашей рабочей станции;

- Регистрация имеющейся квалифицированной подписи

5 шаг

6 шаг

Проверяем заполненные данные (реквизиты сертификата). Если все указано правильно, то формируем пароль в соответствии с требованиями и жмем отправить запрос .

7 шаг

В течении 10-15 минут подпись будет генерироваться.

Попробуйте обновите страницу спустя некоторые время. В результате у вас должна появится зеленая галка и надпись: Сертификат электронной подписи успешно выпущен . Данный атрибут является подтверждением того, что подпись сформирована и ее можно использовать для работы. В некоторых ситуациях на создание подписи уходит 24 часа, если данное время прошло и у вас до сих пор идет процесс формирования, значит вам надо обратиться в службу поддержки ().

8 шаг

Далее переходим в раздел: Жизненные ситуации

.

9 шаг

Выбираем раздел: Подать декларацию 3-НДФЛ

.

10 шаг

Теперь мы попали на страницу заполнения и представления налоговой декларации 3-ндфл. Далее нам предоставляется 2 варианта:

— заполнить новую декларацию онлайн (кнопка №1).

— направить сформированную декларацию (кнопка №2).

Так как в нашем случае файл подготовлен в программе декларацию 2017 в формате xml, то мы выбираем: отправить декларацию, заполненную в программе.

Так же на этой странице вы можете перейти на страницу, где можно скачать программу декларация (кнопка №3).

11 шаг

Выбираем нужный нам год. Далее нажимаем выбрать файл, на компьютере переходим в раздел, где у нас сохранен предварительно подготовленный в программе декларация файл в формате XML (название начинается NO_NDFL_***). Далее жмем открыть и ОК .

12 шаг

Теперь наша декларация подгружена на сайт и личный кабинет ее определил.

13 шаг

Все наша декларация загружена, теперь нам необходимо добавить необходимые подтверждающие документы. Список документов для каждого вычета свой (список для каждого типа по ссылке , или ). В данном случае мы оформляем вычет за квартиру, поэтому подгрузить надо будет соответствующие документы. Для каждого документа нам необходимо нажать кнопку: прикрепить документ

.

14 шаг

- Суммарный объем прикрепляемых документов не должен превышать 20 мегабайт,

- Размер одного документа не должен быть более 10 мегабайт (если необходимо уменьшить размер документа, допустим pdf, то можно воспользоваться данным сервисом https://smallpdf.com/ru/compress-pdf или любым другим).

- Разрешенные форматы: .jpg, .tiff, .png, .pdf

- Для каждого документа требуется написать описание, из разряда: ИНН, Договор обучения, Договор купли продажи квартиры и т.д. Прикрепив файл, добавив описание, жмем: сохранить .

15 шаг

После того, как мы добавили все документы. Внизу страны вводим пароль от нашей подписи, который мы формировали вместе с подписью на (смотрим ). Вводим пароль, жмем кнопку: подтвердить и отправить

.

16 шаг

При переходе на вкладку сообщения вы можете увидеть всю историю вашего документооборота, в том числе последнее отправленное сообщения — декларация 3 ндфл. Вы можете кликнуть на нее. Перейдя в нее, вы можете увидеть:

Перейдя в нее, вы можете увидеть:

- Статус: сразу после отправки он становится: Создано =>Принято => Зарегистрировано=>На рассмотрении;

- Налоговый орган, который осуществил регистрацию;

- Дата и время регистрации

- Вложения в отправленном пакете.

- История обработки.

- Номер и дату регистрации декларации (обычно все эти данные появляются в течении 15 минут, но может занять и 24 часа).

В случае, если ваш процесс регистрации не движется, рекомендую позвонить в налоговую. При условии что прошло 3 рабочих дня с момента отправки.

В случае, если ваш процесс регистрации не движется, рекомендую позвонить в налоговую. При условии что прошло 3 рабочих дня с момента отправки.

17 шаг

Если Вы хотите проконтролировать, что происходит с Вашей декларацией, в каком виде она дошла до ифнс, то необходимо перейти в раздел: Подать декларацию 3-НДФЛ (смотрим ). Внизу Вы видите раздел: мои декларации , в котором вы можете видеть все отправленные вами декларации. Вы можете кликнуть на номер декларации и увидеть ее подробности.

Нажав на номер вы можете увидеть:

- Уникальный номер регистрации вашей декларации;

- Дату ее регистрации;

- А также добавить дополнительные документы (в случае, если вы что-то забыли, или вам позвонили из налоговой и попросили добавить).

Пример успешно пройденной камеральной проверки

Как понять что проверка пройдена и Вы можете рассчитывать на вычет? В разделе сообщения в день окончания проверки вы получите сообщение из налогового органа: Сведения о ходе камеральной налоговой проверки по декларации №*******.

Кликнув на необходимую нам проверку, мы попадаем в меню, где указана подробная информация по проверке:

Кликнув на необходимую нам проверку, мы попадаем в меню, где указана подробная информация по проверке:

- Регистрационный номер вашей декларации

- Статус камеральной проверки

Сумма налога, подлежащая возврату из бюджета (Подтверждённая налоговым органом) — данная сумма должна соответствовать той, что была указан в вашей декларации. В случаях, когда данная сумма не соответствует заявленной в 3-ндфл, прежде чем отправить заявление с реквизитами, рекомендую обратиться в вашу налоговую по месту прописки.

Вот таким образом мы отправили нашу декларацию, не ходя в налоговую и не теряя времени в очереди.

Также в личном кабинете Вы можете отправить заявление с реквизитами, по которым налоговая перечислит причитающиеся вам денежные средства.

Подача заявления с реквизитами на возврат налога

После того, как ваша проверка завершена, Вы можете: сформировать заявление на возврат . Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться .

Перейти в раздел: Жизненные ситуации

=>Распорядиться переплатой

. Так как распорядиться «переплатой», мы не можем не распорядившись задолженностью по другим видам налога, начать формирование заявление мы начнем с данного раздела, далее продолжения заполнения нашего документа необходимо нажать: «Подтвердить». (Внимание! Данная «переплата» по транспортному или любому другому виду налога никак не связана с вашим вычетом, и в случае, если у вас есть задолженность за налог на машину, она не будет покрыта из суммы вашего вычета

).

Так как распорядиться «переплатой», мы не можем не распорядившись задолженностью по другим видам налога, начать формирование заявление мы начнем с данного раздела, далее продолжения заполнения нашего документа необходимо нажать: «Подтвердить». (Внимание! Данная «переплата» по транспортному или любому другому виду налога никак не связана с вашим вычетом, и в случае, если у вас есть задолженность за налог на машину, она не будет покрыта из суммы вашего вычета

).

Заполняем заявлением. Ваша задача заполнить раздел: Вернуть средства на банковский счет

. Обратите внимание на сумму.

Заполняем заявлением. Ваша задача заполнить раздел: Вернуть средства на банковский счет

. Обратите внимание на сумму.

Для заполнения вам понадобится:

- БИК Банка;

- Полное наименование банка;

- Номер вашего счета (Это не номер карты, а номер р/сч. карты или сбер.книжки).

После заполнения реквизитов и проверки суммы, жмем: Подтвердить .

В данном разделе Вы можете просмотреть только что сформированные вами документы. Чтобы просмотреть вам необходимо нажать кнопку: Сохранить как PDF . В данном конкретном случае, у нас получается несколько заявления, так как есть заявление о зачете транспортного налога и 2 заявления на возврат по налогу на доходы (наш вычет был разбит на 2 суммы, так как в ранее сформированной нами декларации у нас было 2 источника ОКТМО куда мы платили НДФЛ).

После того, как вы просмотрели документ, вам необходимо ввести пароль Вашего сертификата ключа, который мы формировали в (смотрим )) и жмем отправить.

После отправки заявление у Вас выпадет окно-уведомление: «Заявление отправлено». Там будет ссылка в раздел: Сообщения

, где будет вся информация о ваших заявлениях. (Внимание! Обработка заявлений происходит в течении 30 дней с даты его регистрации)

.

В данном разделе находяться все ваши сообщения, ниже можете увидеть, как выглядят ваши заявления в электронном документообороте налоговой. Нажав на любое заявление, вы можете увидеть его статус.

В данном случае должен быть статус: Отправлено

. А также вы можете еще раз просмотреть отправленный документ. В данном сообщение статус будет меняться (потом он станет: Зарегистрированным

, а после перечисления денежных средств: Исполненным

)

Всё. Ваша декларация и заявление готовы и отправлены. В соответствии со статьей 78 Налогового кодекса c момента подачи заявления в течение 10 рабочих дней налоговая принимает решение по вашему заявлению после его регистрации. После принятия решения вы увидите ваше заявление в списке (сведения по решениям на возврат), в течении 30 рабочих дней с даты решения по Вашим реквизитам поступят денежные средства.